4 июля, 14:16

«Мечел» получил отсрочку по кредитам до 2027 года для оптимизации долговой нагрузки

СМАРТЛАБ НОВОСТИ

Банки позволили Мечелу оптимизировать платежи на 2025-2026гг по кредитам, погашать "тело" долга компания сможет с 2027 года - финдиректор Нелли Галеева — Интерфакс Читать далее #MTLR

Экономика225 дней назад

MetalTorg.ru новости

"Мечел" согласовал отсрочку платежей по кредитам до 2027 года #Черная_металлургия

Экономика224 дня назад

Политический Агрегатор

Банки пересмотрели долговую нагрузку челябинского «Мечела. «Решения ключевых кредиторов позволяют группе оптимизировать нагрузку в течение 2025–2026 годов. Начиная с 2027 года мы ожидаем, что на фоне восстановления конъюнктуры и роста операционных показателей группа сможет постепенно погашать основной долг перед кредиторами», — заявила замгендиректора холдинга по финансам Нелли Галеева. В ближайшие два года «Мечел» продолжит выплачивать проценты по долгам. Так, в 2024 году из 62 млрд рублей операционного денежного потока компании 40 млрд рублей было направлено на обслуживание процентов по кредитам. Только долги входящего в структуру холдинга Челябинского металлургического комбината ЧМК приближаются к 77% стоимости имеющихся активов. Первый квартал предприятие завершило с чистым убытком на 1,43 млрд рублей, решено не выплачивать дивиденды за 2024 год. Правительство РФ согласилось на отсрочку по налоговым платежам в 9 млрд рублей, но радикально ситуацию это не меняет. В связи с этим холдинг рассматривает возможность продажи ряда энергетических активов. Главный политический канал Урала

Экономика224 дня назад

Банкста

Группа компаний «Медскан» разместила облигационный займ на сумму не менее 3 млрд рублей. Размещение произошло на две недели позже, чем планировалось, и «Медскану» в последний момент пришлось занимать на 1 млрд больше, чем предполагалось. Срок погашения купонов – 22 сентября 2027 года, ставка – 18,5%. Компания входит в облигационный займ на фоне ожидания снижения ключевой ставки. При этом выпуск облигаций не предполагает реструктуризации задолженности. Соотношение чистого долга к EBITDA АО «Медскан» и ее дочерних структур превышает 4,5 раза, при этом компания остается убыточной пятый год подряд. Если в ближайшее время не случится экспоненциального роста чистой прибыли, компании может грозить дефолт. Вероятно, цель выпуска облигаций – экстренно рассчитаться по долговым обязательствам, по которым наступили сроки возврата, в попытке избежать негативного сценария.

Экономика223 дня назад

Злой Банкстер

Группа компаний «Медскан» выпустила облигационный займ на сумму свыше 3 миллиардов рублей. Несмотря на две недели задержки, перед размещением компания была вынуждена занять на 1 миллиард больше, чем изначально планировалось. Купоны по данным облигациям будут погашены к 22 сентября 2027 года, при ставке 18,5%. Компания выпускает облигации на фоне ожиданий снижения ключевой ставки. При этом выпуск не направлен на реструктуризацию текущих долгов. Отношение чистого долга к EBITDA группы компаний «Медскан» и ее дочерних структур превышает 4,5, в то время как компания уже пятый год подряд продолжает нести убытки. В отсутствие значительного роста чистой прибыли в ближайшем будущем компании может угрожать дефолт. Возможно, основная цель данного выпуска облигаций – срочное погашение долговых обязательств, сроки возврата по которым уже подошли, чтобы избежать критического сценария.

Экономика223 дня назад

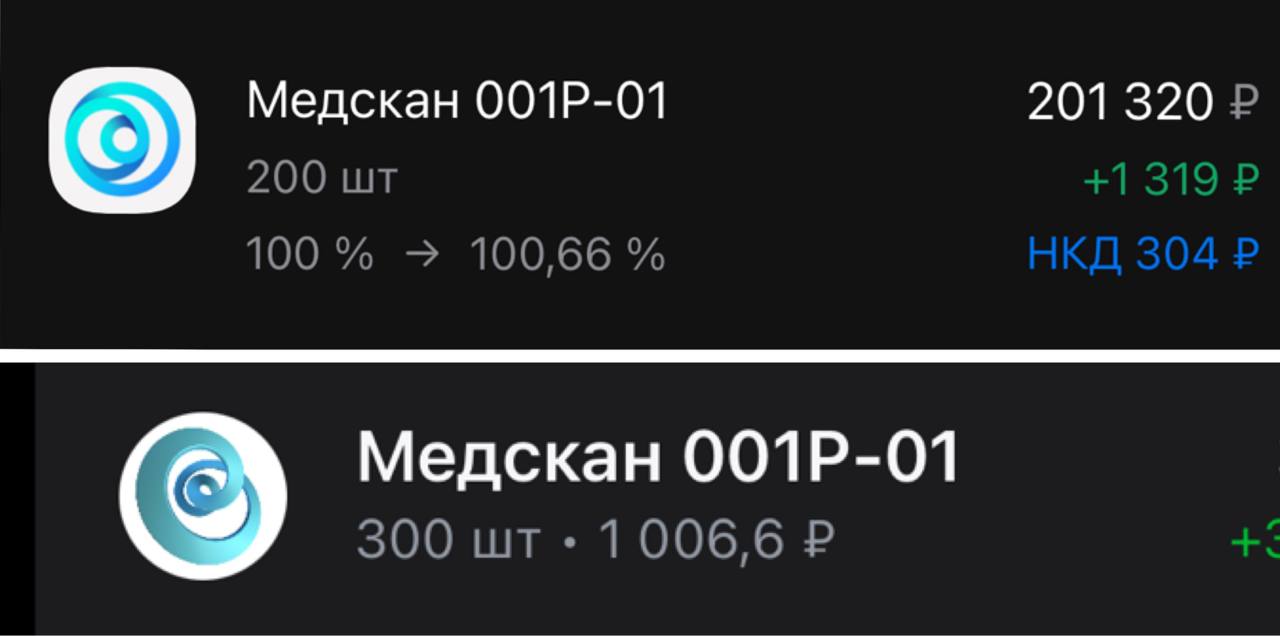

Профита нет. А если найду?

«Медскан» разместил дебютный выпуск облигаций 001Р-01 на 3 млрд рублей, спрос получился втрое выше, поэтому и начислили меньше благо заявки всегда подаю с запасом с разных брокеров . Ранее писал о нем тут. Если что, это крупный частный медоператор входит в контур Росатома , облигации на 2,2 года, с ежемесячным купоном 18,5% годовых. но при реинвесте купонов очевидно выше будет, математика . Рейтинговое агентство «Эксперт РА» присвоило рейтинг на уровне ruA. Такое мы любим Финальный уровень зафиксирован на 150 б.п. ниже первоначального ориентира — ибо много желающих со стороны частных инвесторов, ДУ, брокеров и страховщиков. Организаторы релиза в ассортименте: ГПБ, СберКИБ, Совкомбанк, ТБанк, ВТБ Капитал Трейдинг . Что и требовалось доказать: на вторичном рынке "рыбы нет", ловим первичку, пока дают норм %. Чуть позже сделаю традиционный еженедельный облигационный обзор

Экономика222 дня назад

URA.RU

Банки пошли навстречу челябинскому «Мечелу», чтобы он не завяз в долгах Банки согласились пересмотреть график выплат по кредитам для челябинского холдинга «Мечел», что позволит ему в 2025–2026 годах оптимизировать долговую нагрузку, а погашение основного долга начнется с 2027 года. Об этом сообщила заместитель генерального директора по финансам компании Нелли Галеева. Подробнее на ura.ru

Экономика225 дней назад

Insider

Компания "Мечел" ожидает убытки в 2025 году Руководство крупнейшего российского производителя угля и стали сообщило о согласовании реструктуризации долгового бремени с основными кредиторами на период 2025–2026 годов. Заместитель генерального директора по финансовым вопросам Нелли Галеева отметила, что полное погашение основной суммы кредита планируется начать только с 2027 года. Оценка ситуации Реструктуризация выплат имеет положительный эффект на краткосрочные перспективы компании, снижая нагрузку на ликвидность и позволяя временно стабилизировать финансовую ситуацию. Однако данное решение свидетельствует о серьезных проблемах в секторе добычи угля и металлургии. Высокий уровень процентных ставок Банка России негативно влияет на рентабельность бизнеса, заставляя компанию искать дополнительные ресурсы для обслуживания долга. Кроме того, недавняя смена руководства компании и намерение продажи энергетического подразделения подчеркивают сложность текущего положения дел. Несмотря на поддержку государства, включая возможность переноса налоговых обязательств сроком до трех лет, ситуация продолжает оставаться напряженной. Отложенный платеж по кредиту не решает долгосрочных проблем компании, и риски остаются высокими даже при благоприятных условиях рынка. Итоги и выводы Сохраняется негативный прогноз относительно обеих категорий акций "Мечела". Рынок отреагировал умеренно положительно, акции выросли примерно на 5%, однако финансовое состояние компании вызывает серьезные опасения. В ближайшее время стоит ожидать получения убытков, несмотря на меры государственной поддержки. Целевая цена рекомендаций составляет 65 рублей за акцию, как для обыкновенных, так и привилегированных бумаг, с соответствующим отрицательным рейтингом. Итог Таким образом, несмотря на временную стабилизацию благодаря предоставленным льготам и отложению долговых обязательств, позиция компании остается нестабильной, и дальнейшие прогнозы указывают на продолжение финансовых трудностей. Не ИИР

Экономика224 дня назад

Труба под Неглинной

Медскан завершил дебютное размещение облигаций на 3 млрд рублей Итоговое размещение состоялось на две недели позже и пришлось на 1 млрд больше запланированного занимать. Купоны должны быть погашены 22 сентября 2027 года, а ставка составила не более 18,5% годовых, снизившись с изначальных 22%. Два месяца назад компания опубликовала отчётность за 2024 год. Из нее следует, что к концу 2024 года общий долг по кредитам составляет 12,46 млрд рублей против 9,67 млрд в 2023. Если учесть обязательства по договорам аренды, то общий долг равен 16,68 млрд рублей. Долг с учетом ЦФА в марте 2025 уже выше 4,5 раз EBITDA был, и сейчас еще вырастет. Будем держать руку на пульсе, не переключайте канал!

Экономика223 дня назад

Суверенная экономика

«Медскан» занял под 18,5%: спасение от дефолта или имитация бурной жизни перед IPO? Группа компаний «Медскан» объявила об успешном размещении дебютных облигаций на сумму в ₽3 млрд с купонной ставкой 18,5%. Формально — это еще один шаг на пути к IPO, за которым ранее последовал выпуск цифровых финансовых активов ЦФА . Фактически — это попытка заткнуть дыру в балансе компании, чей долг уже перевалил за ₽16,6 млрд. Согласно финансовой отчетности за 2024, убыток организации достиг ₽183,4 млн, а собственный капитал ушел глубоко в отрицательные значения — минус ₽127,3 млн. Почти все активы «Медскана» обеспечены за счет заемных средств, а уровень кредиторской задолженности превышает 4,5-кратную EBITDA и составляет ₽12,46 млрд. Более того, значительная часть кредитов подлежит погашению уже в 2025, что превращает вопрос ликвидности в вопрос выживания. С учетом столь уязвимого финансового положения выход на рынок за деньгами выглядит не как инвестиционная экспансия, а как экстренное маневрирование на грани корпоративного дефолта. Высокая ставка по облигациям 18,5% лишь подтверждает: инвесторов пришлось заманивать доходностью, компенсируя риски. Причем ставка могла быть еще больше — изначально обсуждались 22%. На этом фоне разговоры о будущем IPO выглядят как попытка отвлечь внимание от текущих проблем. Формально размещение на публичном рынке — успешный кейс и для правительства, которому прямо указано повышать количество публично торгующихся компаний, и для самого «Медскана». Привлечению денег предшествует длительный процесс подтверждения эффективности организации. Однако, если вглядеться в отчетность, то становится ясно, что вместо того, чтобы генерировать прибыль, «Медскан» наращивает долг, перекладывая старые обязательства в новые обертки. И вопрос не в том, смогут ли они выйти на биржу, а в том, успеют ли — прежде чем баланс компании начнется рушиться, как домино.

Экономика222 дня назад

Похожие новости

+8

+8

+2

+2

+4

+4

+10

+10

Несколько российских компаний объявили о технических дефолтах в феврале 2023 года

Экономика

13 часов назад

Эксперты прогнозируют рост сделок с проблемными активами в России

Экономика

1 день назад

+8

+8

Госдума рассматривает законопроект о комплексном урегулировании долгов заемщиков

Политика

9 часов назад

+2

+2

Рост микрофинансирования для предпринимателей в 2025 году на 26% через МСП РФ

Экономика

1 день назад

Alphabet Inc анонсировала размещение облигаций на 15 млрд долларов и впервые выпустит 100-летние бонды

Экономика

1 день назад

+4

+4

Российские банки увеличивают выплаты кешбэка в 2025 году, но темпы роста варьируются

Экономика

13 часов назад

+10

+10