11 декабря, 06:48

АнализIPO:РостДолиПродажСуществующихАкций

Econ_Policy

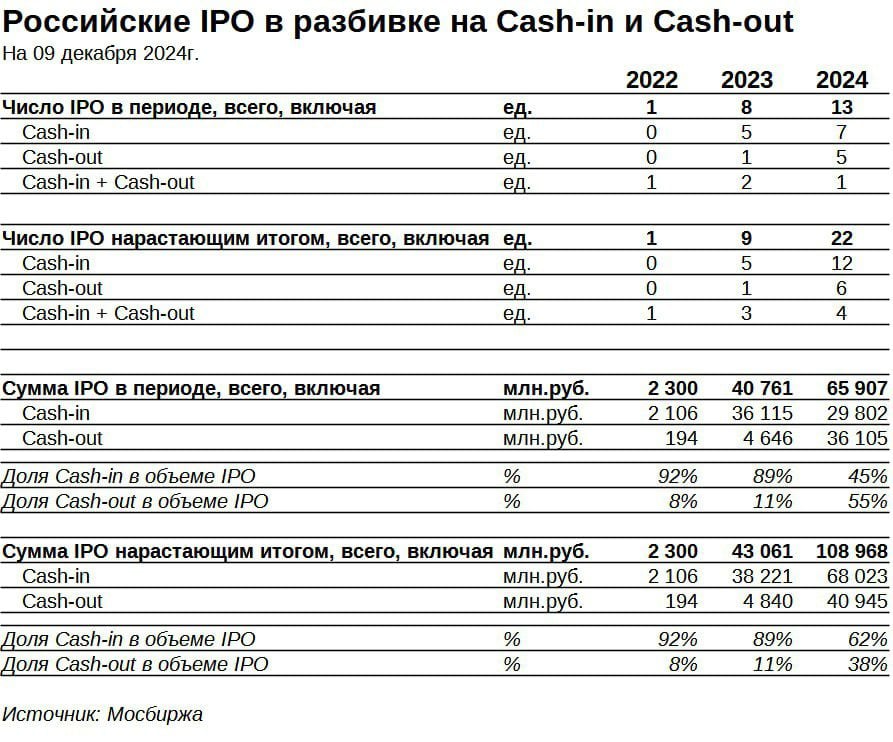

Данные по российским IPO c 2022г. с разбивкой на cash-in и cash-out. Как видите, общие суммы на фоне прироста денежных средств, депозитов и прочих investable средств и финансовых активов весьма и весьма скромные. Желающие могут свериться с показателями финансовых активов и обязательств домашних хозяйств, репортируемыми ЦБ. Причем в IPO заметно растет доля cash-out, когда существующие акционеры продают свои акции новым инвесторам, а деньги инвесторов в компанию не поступают. В отличие от cash-in, когда новые инвесторы приобретают новые выпускаемые акции, деньги за которые поступают именно в компанию. Ясно, что про развитие компаний и трансформацию сбережений в инвестиции, это именно и только cash-in, доля которого, как видите, . Выводы очевидны...

Экономика2 дня назад

Мятежный капитализм

Все, расходимся, IPO не будет. Ладно двойной аналитическое покрытие, но если эмитентов заставят аудитором подтверждать реалистичность планов компании после IPO, то весь смысл привлекать акционерный капитал пропадает. Ведь как получается. Альтернативы у потенциального эмитента всегда две - взять кредит и платить за него, при вменяемой ставке ЦБ, 12-15% или привлечь на IPO акционерный капитал и делиться с вновь прибывшими акционерами доходностью, которая по определению выше, чем у долга. Например, 20%. Еще и прозрачную отчетность надо будет наладить и всякие нехорошести не делать. Так что клюшку задорого уже будет не то чтобы не продать, но постараться найти беспринципного аудитора/консультанта, который подтвердит и с радостью все обоснует все-таки придется. Но с принципиальностью регулятора через пару-тройку лет и беспринципные закончатся.

Экономика2 дня назад

РИА Новости: экономика

Сбербанк ждет бума IPO в России в ближайшие годы. Уходящий год был очень успешным для IPO в России, но в ближайшие годы этот рынок может стать кратно больше, сказал РИА Новости замглавы Сбербанка Анатолий Попов. "С нашей точки зрения настоящий бум еще впереди. Активность 2023 и 2024 года стала лишь первой пристрелкой к открытию по-настоящему функционального и емкого рынка размещений акций на сотни миллиардов рублей".

Экономика1 день назад

Никита Кричевский

Коллеги обратили внимание на динамику российских IPO с 2022 г. данные неосмотрительно представлены Мосбиржей . В 2024 г. всего проведено 13 первичных размещений на скромную сумму в 65,9 млрд руб. Что интересно, если в предыдущие годы IPO проводились с целью привлечь новые инвестиции доля Cash-in составляла 89-92% , то в этом году под IPO маскировалось стремление акционеров окешиться, продать свои акции вновь прибывшим. Доля таких IPO составила 55%, соответственно, доля Cash-in сократилась с 92 до 45%. В деньгах новые инвестиции составили 29,8 млрд руб., тогда как сумма выведенных средств – 36,1 млрд руб. Согласно экономтеории IPO проводятся в двух случаях: оценить компанию, тогда на рынок выходит небольшой пакет акций, и привлечь новые инвестиции, тогда пакет куда больше. В России третий случай IPO стали проводиться для того, чтобы собственникам продать часть своих акций, то есть, выйти в кэш. Неудивительно, что индекс MIPO Мосбиржи, показывающий общую динамику цен на акции компаний, недавно проводивших IPO, снизился с начала года на 29,7%. В общем, если и проводить IPO, то по ценам, сильно кратно ниже оценок. Но на это Минфин не пойдет. Значит, пока что IPO будут провальными.

Экономика2 дня назад

Econ_Policy

Ежегодный прирост чистых финансовых активов домохозяйств составляет более ₽10 триллионов точнее ₽16,5 — ₽5,8 = ₽10,7 трлн . Что превосходит сумму всех российских IPO, включая cash-in и cash-out, за ТРИ года примерно в 100 сто раз. Если считать только суммы cash-in IPO за те же 3 года, то в 160 раз. А если брать последние, даже возросшие годовые суммы cash-in IPO в 2023-2024гг. , то они будут примерно в 300 раз меньше ежегодного прироста чистых финансовых активов домохозяйств. Т.е. уважаемые айпиоулюбивые господа из экономического блока стоят рядом с бассейном, в который, грубо говоря, в единицу времени поступает 300 литров воды, а они её оттуда литровой банкой отчерпывают. И всем рассказывают, что скоро, возможно, им удастся заполучить даже трёхлитровую банку для этих целей! Если повезёт. Хотя есть огромные сомнения. Картина маслом именно такая примерно выходит... Хотелось бы, чтоб уважаемые господа поскорее поняли, наконец, что их IPO-черпалка это именно маленький черпачок, который на общем фоне проблему не решит. Но, пока как-то туго там с пониманием. Некогда — надо черпать!

Экономика1 день назад

РИА Новости: экономика

Сверхбогатые россияне будут втрое активнее участвовать в IPO и SPO, ожидает Сбербанк. Такие инвесторы в 2024 году выкупили 5-10% акций на российских IPO и SPO, в будущем же эта доля вырастет до 15-25%, сказал РИА Новости замглавы банка Анатолий Попов. Сбербанк также видит рост числа институциональных инвесторов, участвующих в размещениях акций, и прогнозирует активное участие негосударственных пенсионных фондов в сделках.

Экономика1 день назад

Похожие новости

+6

+6

+5

+5

+9

+9

+2

+2

+19

+19

Мосбиржа вводит новый признак для бумаг иностранных компаний с 1 января 2025 года

Экономика

52 минуты назад

+6

+6

Рынок демонстрирует рост на фоне ожиданий урегулирования геополитической ситуации

Экономика

21 час назад

+5

+5

Размещение облигаций: ООО «Виллина» и АО «Рольф» успешно завершили, а «РАФТ ЛИЗИНГ» отложил

Экономика

15 часов назад

+9

+9

Центробанк России повышает ключевую ставку до 15% в попытке обуздать инфляцию

Экономика

3 часа назад

+2

+2

Инвестиции в коммерческую недвижимость Москвы выросли на 27% в 2024 году

Экономика

1 день назад

Аналитики Сбера прогнозируют рост ключевой ставки до 25% в 2025 году

Экономика

1 день назад

+19

+19