21 мая, 17:44

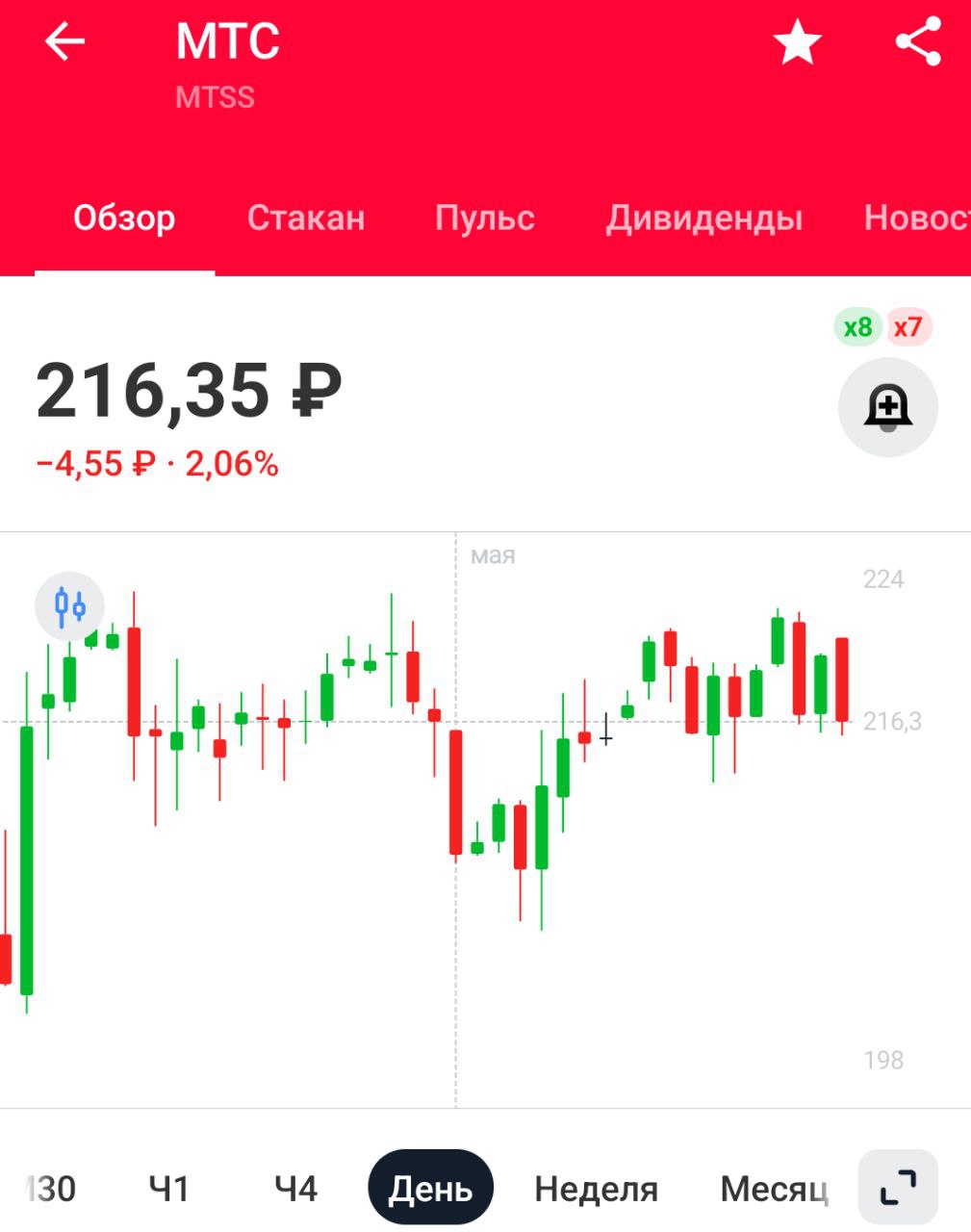

МТС планирует IPO своих дочерних компаний в 2026 году

СМАРТЛАБ НОВОСТИ

МТС рассматривает возможность IPO МТС Adtech и Юрент в весеннее окно 2026 года - финдиректор Алексей Катунин — Интерфакс Читать далее #MTSS

Общество266 дней назад

Лаборатория Z

МТС AdTech и "МТС Юрент" технически будут готовы к IPO к осени. Представитель компании отметил, что все работы ведутся по плану

Общество266 дней назад

Северный Телеграф

МТС AdTech и "МТС Юрент" технически будут готовы к IPO к осени. Представитель компании отметил, что все работы ведутся по плану

Общество266 дней назад

NeuralPost: инвестиции / трейдинг

1 МТС AdTech и "МТС Юрент" технически будут готовы к IPO к осени 2025 года НейроИнвест

Общество266 дней назад

Северный Телеграф

- Группа МТС рассматривает для проведения IPO портфельных компаний в сфере рекламы и кикшеринга - "МТС AdTech" и "Юрент" - в весеннее окно 2026 года, сообщил на онлайн-конференции для инвесторов и аналитиков CFO компании Алексей Катунин.Глава ГК "Экосистема МТС" Ровшан Алиев сообщил, что технически обе "дочки" будут готовы к размещению к концу III - началу IV квартала текущего года.Впервые о планах вывести компании на IPO сообщила глава ПАО "МТС" Инесса Галактионова в марте - тогда компания надеялась на благоприятные условия для проведения размещения в 2025 году.По словам топ-менеджеров, перспективы IPO обеих компаний зависят от ситуации на рынках капитала.Катунин пояснил, что с точки зрения ситуации на рынках группа ждет скорее не снижения ставки Банка России до какого-то определенного уровня, а скорее "изменения риторики денежных властей"."Наше текущее понимание - даже если ставка останется на относительно высоком уровне, но рынок будет ожидать не ее фиксации, а постепенного сокращения - это перераспределит инвестиции на рынках капитала и позволит получить более высокую оценку бизнеса активов, готовящихся к IPO - ИФ ", - сказал он.

Общество266 дней назад

Cashflow - Ваш денежный поток

Компания МТС рассматривает возможность проведения IPO своих "дочек": рекламного подразделения МТС AdTech и кикшеринга Юрент в следующем году. Компании технически будут готовы к IPO в конце текущего года и ориентировочно могут выйти на биржу весной 2026 года. Компания МТС логично ждёт подходящей возможности для вывода своих структур на биржу и благоприятных условий для проведения первичного размещения акций, с надёжной на адекватную оценку "дочек". Оцениваем инициативу позитивно. В классическом варианте части компании суммарно, как правило, стоят дороже, чем консолидированный актив. При этом, для бизнеса МТС, с учётом долговой нагрузки компании, основополагающим моментом является снижение ключевой ставки Банка России. К слову, для "продажи" IPO своих подразделений это также является немаловажным аспектом. Не рекомендация! #ИнвестИдеи #Update Мой закрытый канал с сигналами ⁉ Ваше мнение по акциям МТС прямо сейчас? Покупать, Продавать, Держать, Наблюдаю

Общество260 дней назад

Рубиндей - ежедневные инвестиции

МТС рассматривает возможность IPO МТС Adtech и Юрент в весеннее окно 2026 года - финдиректор IPO дочек - позитив для МТС, больше денег будет

Общество266 дней назад

Лаборатория Z

Москва. 21 мая. INTERFAX.RU - Группа МТС рассматривает для проведения IPO портфельных компаний в сфере рекламы и кикшеринга - "МТС AdTech" и "Юрент" - в весеннее окно 2026 года, сообщил на онлайн-конференции для инвесторов и аналитиков CFO компании Алексей Катунин.Глава ГК "Экосистема МТС" Ровшан Алиев сообщил, что технически обе "дочки" будут готовы к размещению к концу III - началу IV квартала текущего года.Впервые о планах вывести компании на IPO сообщила глава ПАО "МТС" Инесса Галактионова в марте - тогда компания надеялась на благоприятные условия для проведения размещения в 2025 году.По словам топ-менеджеров, перспективы IPO обеих компаний зависят от ситуации на рынках капитала.Катунин пояснил, что с точки зрения ситуации на рынках группа ждет скорее не снижения ставки Банка России до какого-то определенного уровня, а скорее "изменения риторики денежных властей"."Наше текущее понимание - даже если ставка останется на относительно высоком уровне, но рынок будет ожидать не ее фиксации, а постепенного сокращения - это перераспределит инвестиции на рынках капитала и позволит получить более высокую оценку бизнеса активов, готовящихся к IPO - ИФ ", - сказал он.

Общество266 дней назад

Похожие новости

+2

+2

+3

+3

+8

+8

+4

+4

+6

+6

Исследование прогнозирует экономический эффект от генеративного ИИ к 2030 году

Технологии

6 часов назад

+2

+2

Маркетплейсы получат доступ к базам данных Роспатента для проверки товаров

Политика

7 часов назад

+3

+3

УК Первая анонсирует запуск фонда на российские акции под управлением ИИ

Общество

1 день назад

Запуск 5G в России: МТС готова к внедрению с инвестициями в 30 миллиардов рублей

Технологии

1 день назад

+8

+8

Alphabet Inc анонсировала размещение облигаций на 15 млрд долларов и впервые выпустит 100-летние бонды

Экономика

1 день назад

+4

+4

Arenadata превысила финансовые прогнозы на 2025 год

Экономика

18 часов назад

+6

+6