Недвижимость и закон

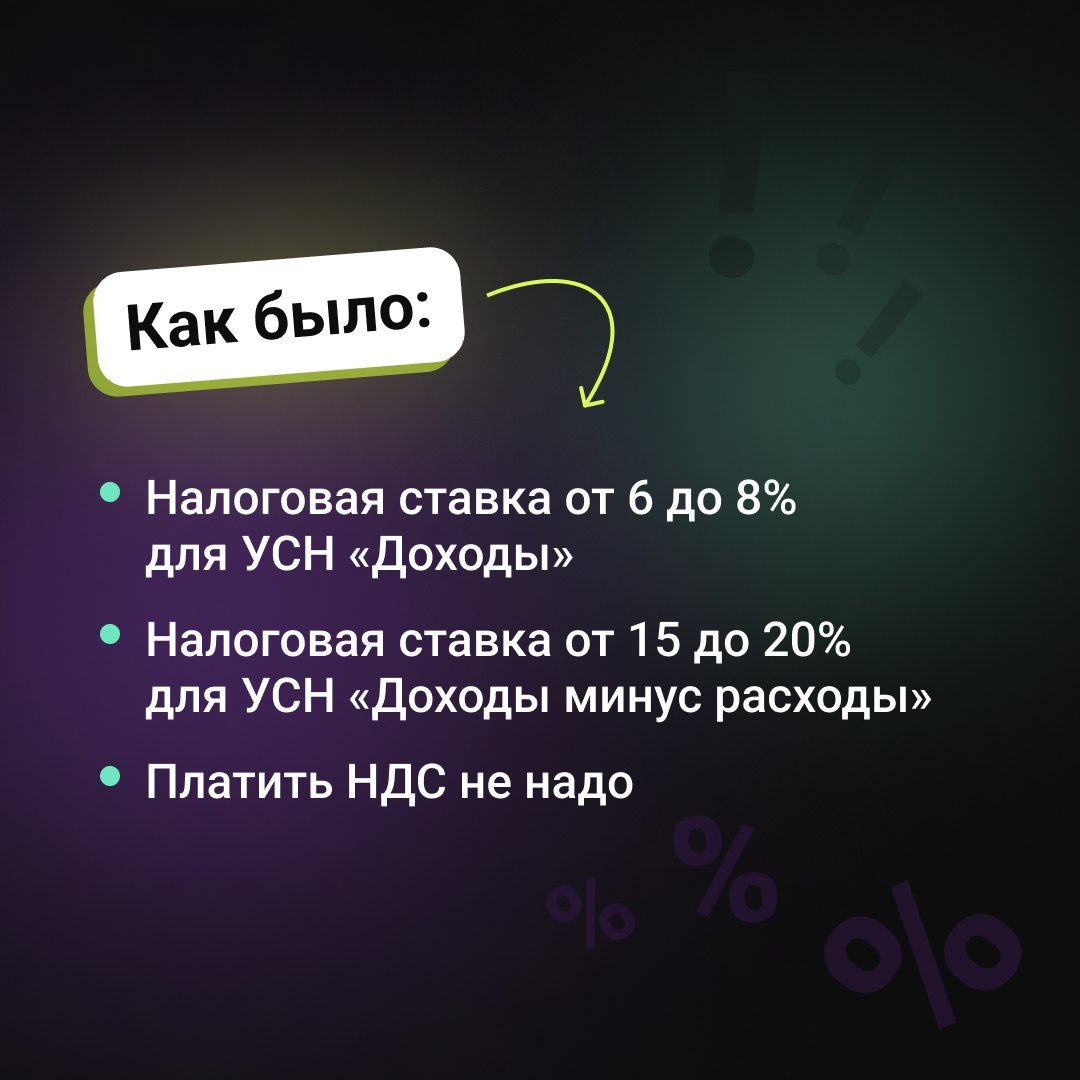

Налоговые изменения с 1 января 2025 года НДС на УСН С 1 января 2025 года ИП и юрлица на упрощённой системе налогообложения УСН с годовым доходом более 60 млн рублей будут платить НДС. Какая ситуация с НДС на «упрощёнке» в 2024 году По общему правилу бизнес на УСН освобождён от НДС. Но есть исключения: ИП и юрлица платят НДС, когда: ввозят товары в Россию из-за рубежа; выставляют счёт-фактуру с НДС покупателю на основной системе налогообложения ОСНО ; являются налоговыми агентами по НДС; заключают договор простого товарищества, доверительного управления имуществом или концессионное соглашение. Что меняется с 2025 года От НДС будут освобождены только ИП и юрлица с годовым доходом не более 60 млн рублей. Если бизнес получит больше доходов, на УСН можно выбрать один из двух вариантов: платить налог на УСН + НДС 20% с возможностью пользоваться вычетами по НДС; платить налог на УСН + НДС по ставке 5 или 7%, но без возможности уменьшать его на входящий НДС. Ставка 5% будет действовать при годовом доходе 60–250 млн рублей, 7% — при доходе от 250 до 450 млн рублей. Продолжение

Экономика3 дня назад

Prodamus

Новые налоги для ИП и ООО на УСН с 1 января 2025-го С 1 января 2025 года вступят в силу поправки в Налоговый кодекс. Изменения коснутся ИП и ООО, которые применяют УСН и зарабатывают от 60 млн ₽ в год. Упрощенцам с доходом больше 60 млн ₽ в год придётся платить НДС. А ещё — выставлять счета-фактуры, вести книги продаж и покупок и сдавать декларацию по НДС. В картинках к посту показали, сколько составит ставка НДС в зависимости от дохода. Для ИП и ООО с годовым доходом до 60 млн ₽ ничего не изменится: вы по-прежнему освобождены от уплаты НДС. Как только предприниматель достигнет лимита, НДС необходимо будет начислять уже с 1 числа следующего месяца. Поэтому если в 2024 году вы превысили лимит по годовому доходу, то с 1 января вам уже нужно исчислять НДС. А ещё при пониженных налоговых ставках нельзя применять вычеты: сколько НДС выставили клиентам, столько и нужно заплатить. Сейчас мы готовим гайд, в котором расскажем, как и что нужно делать в этой ситуации. А пока нам нужно отрегулировать размер НДС в личном кабинете Prodamus.Pay у клиентов с доходом от 60 млн ₽. Мы сделаем это сами, когда будем знать вашу сумму. Если ваш общий годовой доход больше 60 млн ₽, сообщите об этом личному менеджеру или в службу поддержки Prodamus. Так мы сможем скорректировать налоговую ставку, чтобы вы не попали на штрафы от налоговой.

Экономика3 дня назад

ИП на УСН / ПСН

ИП на УСН не будет платить НДС за услуги в своем кафе, если соблюдает условия для льготы ИП на УСН с доходом свыше 60 млн рублей должен платить НДС, но может пользоваться льготой, в том числе, для общепита. Если ИП соблюдает все условия для этой льготы, то на услуги общепита у него НДС не будет. Об этом сообщает Минфин в письме от 02.10.2024 № 03-07-11/95432. Напомним, условия для НДС-льготы в общепите такие: доход за прошлый год — не более 2 млрд рублей; доля дохода от общепита в прошлом году — не менее 70%; среднемесячный размер зарплаты за прошлый год — не ниже средней по отрасли в регионе. Кстати, Минфин пояснял, что условие о зарплате действует для всех ИП. То есть ИП без сотрудников в принципе не может претендовать на льготы по НДС для общепита письмо от 30.09.2024 № 03-07-07/94438 .

Экономика1 день назад

Из коммерса в е-коммерса

С 1 января 2025 все ИП с оборотом свыше 60 млн. рублей должны будут платить НДС Чтобы не нарубить дров с налогами, нужно иметь надёжную бухгалтерию. Кнопка и Точка предлагают: 1 Своих опытных бухгалтеров, которые правильно рассчитают налог и подготовят отчётность; 2 Возможность сразу вести учёт с 1 января грамотно, чтобы не нарваться на штраф и блокировку; 3 Поддержку 24/7 онлайн; 4 Скидка на первый год 50%. Узнать подробности и подключиться по ссылке.

Экономика1 день назад

Налогообложение в ДНР

Слушателям рассказали, что со следующего года организации и индивидуальные предприниматели ИП , применяющие УСН, будут являться плательщиками НДС, если годовая сумма дохода превысит 60 млн рублей. Такая предельная величина оценивается ежегодно за истекший календарный год. Если у плательщика годовой доход меньше установленной суммы, то он освобождается от уплаты НДС в текущем году. Также указанный налог не будут уплачивать организации и ИП, зарегистрированные в 2025 году и перешедшие на УСН с момента регистрации. При этом плательщикам важно учитывать возможное превышение предельной суммы в 60 млн руб. в течение года. Если в 2025 году их доходы превысят установленную сумму, то со следующего месяца следует уплачивать НДС. Спикеры разъяснили, что налогоплательщики вправе самостоятельно выбрать и применять как общеустановленные ставки НДС 20%, 10%, 0% , так и одну из специальных ставок 5% или 7%. При этом выбранная ставка применяется ко всем операциям, являющимся объектом налогообложения за некоторыми исключениями . Отдельный акцент сделан на специальных ставках по НДС. Так, с 2025 года ставку 5 % можно применять в случае, если доходы за 2024 год составили 60-250 млн руб. Если доход выше 250 млн руб., но не превышает 450 млн руб., то налог можно исчислять по ставке 7%. При применении специальной ставки у налогоплательщика нет права использовать налоговый вычет по НДС. Кроме того, специальная ставка не применяется при ввозе товаров на территорию РФ и при исчислении НДС в качестве налогового агента. Слушателям напомнили и о том, когда организации и ИП на УСН являются плательщиками НДС: при ввозе товаров на территорию России; при осуществлении операций по договорам простого товарищества и доверительного управления; если выступает налоговым агентом по НДС; если выставляет счета-фактуры, в которых выделен НДС. С записью вебинара можно ознакомиться на официальной странице УФНС России по ДНР во Вконтакте.

Экономика13 часов назад

Бухучет и налоги

С 2025 года компании на УСН станут плательщиками НДС. Бухгалтерам, которые раньше не сталкивались с этим налогом, придется освоить работу с одним из самых сложных разделов. А тем, кто работал, изучить все изменения. Мы разработали новый курс «Учет НДС-2025». Сможете разобраться в каждом изменении и научитесь применять новые знания на практике, работать уверенно и без стресса. Чему научитесь • формировать налоговую базу по НДС • безошибочно оформлять счета-фактуры • применять льготы по НДС • обосновывать возмещение НДС из бюджета • организовывать ведение налогового учета по НДС • составлять декларации по НДС • проходить проверки по НДС без штрафов Сегодня действует специальная цена 6899₽ вместо 26000₽. Оплатить можно долями и в рассрочку от юридических и физических лиц. Записаться на курс

Экономика3 дня назад

Бухучет и налоги

С 2025 года в сфере ВЭД произойдет много изменений – вырастут таможенные сборы, изменится порядок для НДС при импорте товаров, усилится валютный контроль по операциям с цифровыми правами. Вы получите необходимые знания в сфере таможенного и валютного законодательства на курсе повышения квалификации «Бухгалтер ВЭД: учет, налогообложение, валютный контроль в 2025 году», чтобы занять должность бухгалтера ВЭД и выйти на новый уровень дохода. Не пропустите новогоднюю скидку на экспертный курс! Только сегодня стоимость 8900₽ вместо 35200₽ Чему научитесь: • Вести операции по импорту и экспорту товаров и услуг • Применять международные стандарты для внешнеторговых операций • Анализировать внешнеторговые контракты • Правильно отражать валютные операции в учете, учитывать курсовые разницы и осуществлять валютные расчеты • Проводить таможенные платежи, оформлять возврат НДС при экспорте и зачет НДС при импорте Зарегистрироваться на курс.

Экономика2 дня назад

"Бизнес-Инсайды"

С 1 января 2025 года ИП на УСН с доходом больше 60 млн рублей будут уплачивать НДС. И неважно, если в 2025 году упрощенец планирует получить меньше доходов. Сейчас на рынке нет решения, которое умеет работать с таким, а Точка с Кнопкой нашли: не надо искать бухгалтера, есть возможность продолжать вести дела удалённо и сразу вести учет с 1 января правильно, чтобы не нарваться на штраф и блокировку.

Экономика1 день назад

Эхо Севера

Налоговая дала совет «упрощенцам» в Архангельской области УФНС России по Архангельской области и НАО рекомендует организациям и индивидуальным предпринимателям, применяющим упрощенную систему налогообложения, заблаговременно определиться со ставками по налогу на добавленную стоимость. Если доходы «упрощенцев» за 2024 год превысят 60 млн рублей, то с января 2025 года они обязаны уплачивать НДС. При этом могут применяться как общеустановленные 20%, 10%, 0% , так и специальные ставки НДС: 5% — если доходы составили от 60 млн до 250 млн рублей; 7% — если доходы составили от 250 млн до 450 млн рублей. Как пояснили в УФНС, перейти со специальных ставок на общеустановленные можно только по истечении 12 последовательных налоговых периодов, то есть трех лет, а с общеустановленных на специальные — без такого ограничения с начала очередного налогового периода квартала . Решение о применении общеустановленных или специальных ставок НДС может быть сделано исходя из структуры затрат бизнеса. При этом следует учитывать, что при использовании специальных ставок отсутствует право на вычет «входного» НДС. Срок представления декларации по НДС — не позднее 25 числа месяца, следующего за истекшим кварталом. Сам налог уплачивается равными долями в течение трех месяцев до 28 числа каждого месяца, следующего за истекшим кварталом. При этом важно помнить, что декларация по НДС представляется в налоговый орган исключительно в электронном виде по телекоммуникационным каналам связи. С подробной информацией о предстоящих изменениях для плательщиков на УСН можно ознакомиться в методических рекомендациях, размещенных на сайте ФНС России. В частности, в них рассмотрены жизненные ситуации налогоплательщиков и алгоритм действий в том или ином случае.

Экономика15 часов назад

Немалый бизнес

В 2025 году изменится расчёт НДС. Что нужно сделать прямо сейчас? С 1 января предприниматели на упрощённой системе налогообложения УСН , будут обязаны платить НДС, если годовой доход превышает 60 млн рублей. Есть 2 варианта: Обычная ставка НДС: 20%. При этом можно получать вычеты. Пониженная ставка НДС: 5% если доходы не превышают 250 млн рублей или 7% если доходы от 250 до 450 млн рублей . Вычеты использовать нельзя. Вы сами выбираете вариант — менять его нельзя в течение трёх лет. Но разные специалисты трактуют этот пункт по-разному. В чём нюанс, объясняет Александр Красник, руководитель направления «Финансы, аналитика и отчётность» Альфа-Банка: Есть мнение, что способ расчёта НДС можно менять раньше, чем через 3 года. На конкретных примерах с отсылкой к Налоговому кодексу кажется, что это действительно так. Но есть важный нюанс — это не изменение варианта расчёта НДС, а повторный выбор. Проще говоря, это возможно, если ваш доход откатился ниже 60 млн рублей, а потом снова вырос — так для системы вы будто бы становитесь новым плательщиком НДС и можете выбрать способ расчёта налога заново. Будьте внимательны! Чтобы было удобно следить за лимитом дохода, подключите сервис Бухгалтерия в Альфа-Банке: мы уведомим, когда ваш доход приблизится к лимиту и подскажем, что делать. О том, как подготовиться к переходу на оплату НДС, Александр рассказывает в видео

Экономика10 часов назад

Похожие новости

+7

+7

+8

+8

+7

+7

+4

+4

+11

+11

В Татарстане продлены налоговые льготы для приоритетных отраслей и гостиничного бизнеса

Политика

1 день назад

+7

+7

Гендиректор строительной компании обвиняется в уклонении от уплаты налогов на 36 млн рублей

Происшествия

1 день назад

+8

+8

Китайские законодатели приняли закон о НДС и поправки в Закон о надзоре

Политика

13 часов назад

+7

+7

Налог на Google обеспечил Кыргызстану 705.5 млн сомов за 11 месяцев

Экономика

8 часов назад

+4

+4

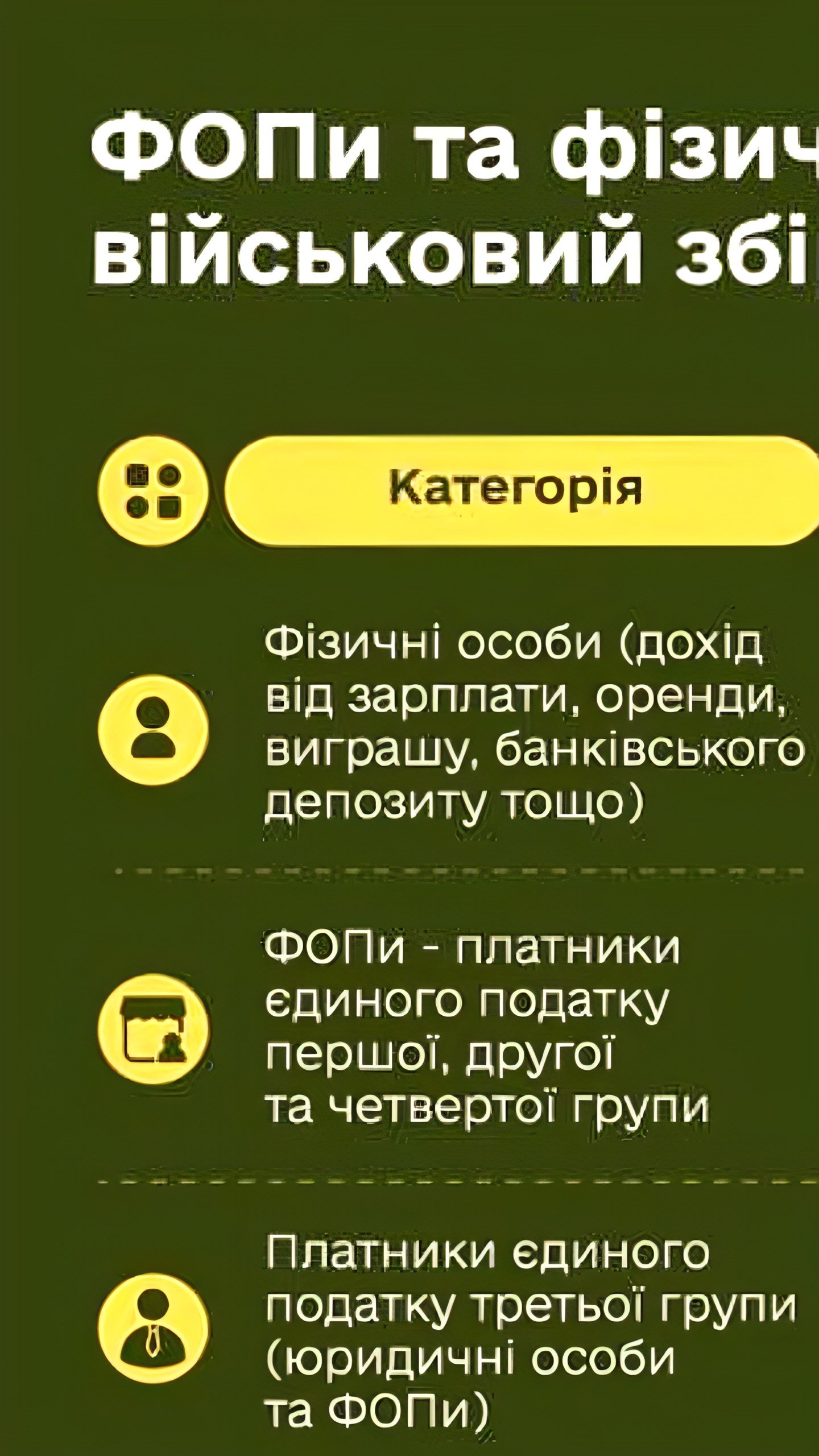

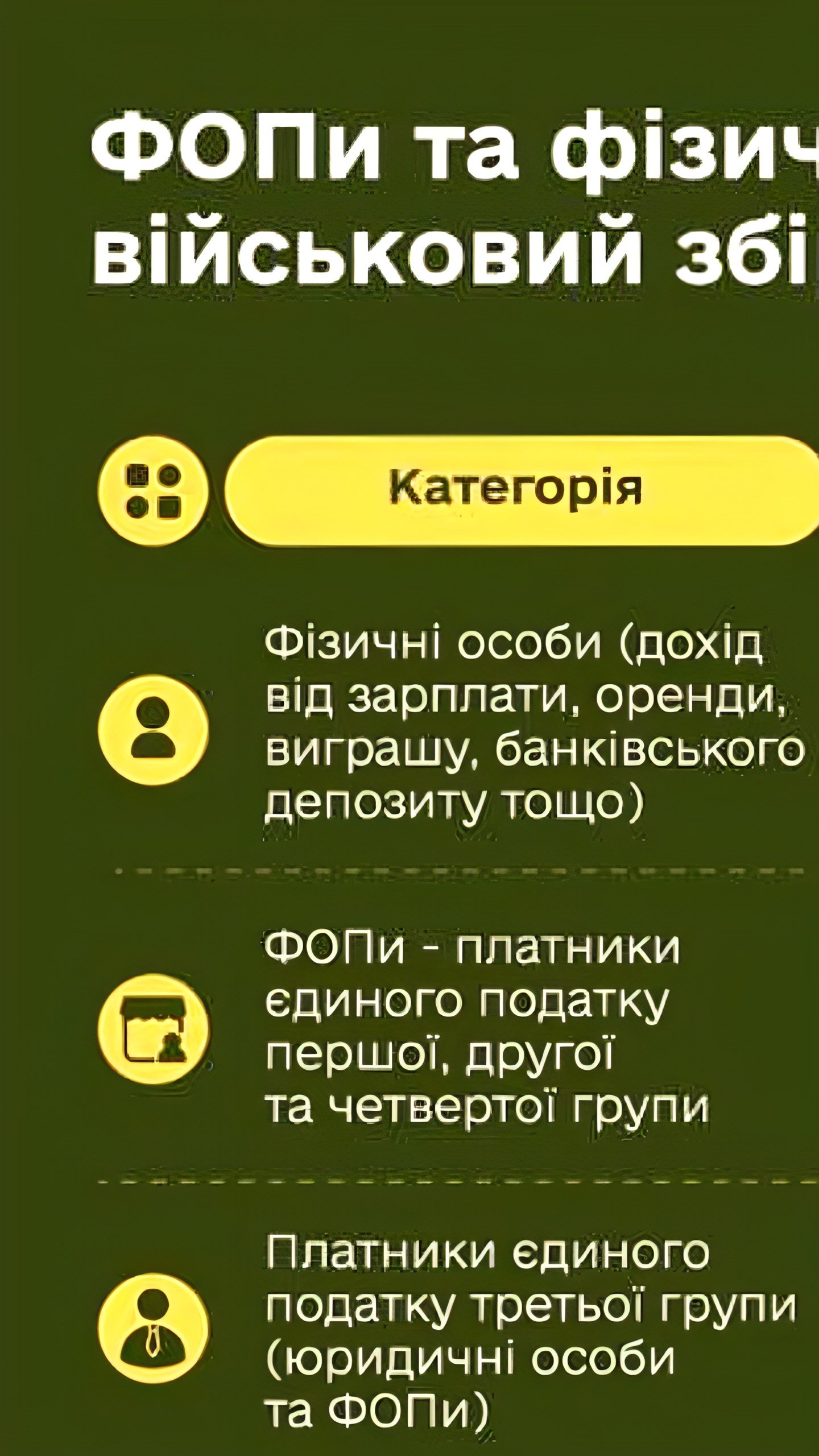

Минфин Украины вводит новый военный сбор для граждан и предпринимателей

Экономика

1 день назад

С 1 января 2025 года в Турции вводятся новые требования к банковским операциям с наличными

Политика

11 часов назад

+11

+11