7 ноября, 18:39

Центробанк обсуждает ключевую ставку на фоне инфляционных рисков

Неудаща

Сдвиг прогноза о снижении ключевой ставки свидетельствует, что позитивные изменения даже не намечаются и этот способ борьбы с инфляцией недостаточно эффективен. Хотя глава Центробанка не раз заявляла, что ставка действенна, как и раньше, а механика ее влияния на инфляцию не изменилась. Но цель ужесточения политики - борьба с инфляцией, уровень которой в сентябре составил 8,6% при целевом значении 4%, - пока не видна и в далекой перспективе. Пожалуй, удалось только сдержать взрывной рост кредитования, и то только потому, что выросли ставки по займам. Теперь кредиты перестали быть доступными большинству россиян. Также прослеживается увеличение выгоды по вкладам - в октябре ЦБ отметил среднюю ставку в 19,65%, а некоторые банки предлагают «копить» сбережения под 23% годовых. При этом с точки зрения обывателя громкие заявления никак не улучшают ситуацию. Механизм повышения не производит впечатления воздействия на инфляцию - цены в магазинах неумолимо растут. Зато психологическое давление на россиян налицо. Но пока регулятор своими действиями не приведет инфляцию к желаемым 4%, будет дальнейший рост стоимости продуктов, бензина, товаров первой необходимости. Нерадостные перспективы нивелируются только тем фактом, что правительство и ЦБ продолжают искать выход из ситуации.

Экономика407 дней назад

Fineconomics

В ЦБ считают нежелательным сохранение ставки прежней при усилении проинфляционных рисков. Рынок при усилении проинфляционных рисков в ожидании повышения ключевой ставки Банка России отыграет это еще до принятия регулятором решения, если же Банк России сохранит ставку вопреки ожиданиям рынка, то подорвет доверие к проводимой политике, считает советник председателя ЦБ Кирилл Тремасов. В этих условиях ставки на рынке вырастут намного сильнее, чем в случае повышения ключевой ставки ЦБ, подчеркнул он. Стоимость кредита — это не только функция ключевой ставки, это функция от инфляции, инфляционных ожиданий. Если ЦБ не реагирует на инфляционные риски, как на примере Турции, то ситуация может идти вразнос, — отметил он.

Экономика405 дней назад

RedWolf

⁉ Центробанк решил бороться с протекционизмом в российской экономике Советник председателя Банка России Кирилл Тремасов объяснил, почему ключевая ставка выросла с 19 до 21%, и среди прочего он привел в качестве доводов рост расходов бюджета и протекционистские меры правительства. Надо сказать, что в прежние годы ЦБ на такие аргументы не ссылался, довод про расходы появился еще с месяц назад, а вот борьба Банка России с протекционизмом в российской экономике – это, вроде бы, вообще звучит впервые. Итак, Тремасов упомянул, что расходы бюджета дополнительно вырастут на 1,5 трлн руб. в 2024 г., из-за чего и пришлось повышать ключевую ставку, кроме того, ЦБ отреагировал на рост утилизационного сбора. – Эта мера является протекционистской, а за такую категорию решений платит общество, в данном случае – более высокой инфляцией, повышением цен на автомобили, – сказал он. И, конечно, советник Набиуллиной ничего не сказал о том, что теперь общество заплатит за повышение утильсбора дважды – не только из-за непосредственного повышения цен на автомобили, но и из-за подорожавших кредитов, а около половины новых авто у нас в стране покупают именно с помощью займов. Так что за разговорами в пользу бедных граждан, для которых авто превращается в роскошь, опять маячат интересы банкиров, которые де-факто оказываются основными бенефициарами роста ключевой ставки. Но главное – это совершенно ничем уже неприкрытые заявления о том, что ЦБ борется с ростом расходов бюджета а рост расходов нужен для развития экономики, для импортозамещения, для достижения целей техсуверенитета и с протекционизмом. Глобализм, следование де-факто рекомендациям МВФ и встраивание нашей экономики в "мировое распределение труда" на десятых сырьевых ролях – все это на марше и в чем-то даже декларируется совершенно открыто. Наш ли это Центробанк – вопрос риторический, но не праздный.

Экономика405 дней назад

Поток: инвестиции в бизнес

ЦБ подал жесткий сигнал для рынка, а что будет в декабре? Контекст: на заседании совета директоров обсуждали более агрессивное повышение ставки до 22%, но остановились на 21%, чтобы не провоцировать скачок волатильности. Теперь все зависит от инфляции: если ее рост не замедлится, регулятор готов пойти на новый подъем ставки в декабре. ЦБ допускает сохранение текущего уровня, но только при резком замедлении инфляции, что пока маловероятно. Как думаете, оправданы ли такие меры?

Экономика404 дня назад

ДВУГЛАВ

Ожидаемое в декабре новое повышение ключевой ставки ЦБ скорее всего не состоится из-за нарастающих проблем с промышленным производством – в том числе с оборонным, утверждают в Госдуме. Вместо подъема стоимости кредитования финансовым властям придется расширять объемы льготного финансирования важнейших отраслей и проектов, прогнозируют депутаты. Негативное влияние высоких кредитных ставок признают и чиновники Центробанка, которые следят за негативной динамикой отраслевых финансовых потоков. Кроме риска общеэкономической стагнации нынешняя политика угрожает и стабильности российского бюджета, который во многом опирается на внутренние заимствования. При этом никакого влияния на инфляцию подъем ставки ЦБ не демонстрирует уже более года, — Независимая газета.

Экономика401 день назад

Коммерсантъ FM

Центробанк не повысил ставку сразу до 22%, чтобы не спровоцировать рост волатильности на рынке. Хотя, как считали некоторые участники заседания совета директоров ЦБ, шаг сразу в 300 б.п. в конце октября мог позволить быстрее снизить инфляцию и подстраховать от новых проинфляционных рисков. Это следует из резюме обсуждения регулятором ключевой ставки. Отмечается, что большинство участников заседания сошлись на том, что в декабре совет директоров может сохранить ставку на текущем уровне, но только если появятся существенные признаки замедления темпов роста цен. Пока регулятор прогнозирует, что по итогам года инфляция составит 8,5%. Однако в правительстве высказывают более оптимистичные прогнозы. Так, например, первый вице-премьер Александр Новак считает, что в этом году инфляция составит 8% или даже ниже. А в Минэкономразвития прогнозируют показатель на уровне чуть больше 7%. Валерий Вайсберг, директор аналитического департамента инвесткомпании «Регион»: «Рост потребительского спроса постепенно становится более умеренным, но вряд ли это дает основания говорить о существенном замедлении темпов инфляции. Тем более в октябре мы увидели существенное ослабление рубля, которое постепенно будет переноситься в цены. Центробанк подразумевает под замедлением инфляции устойчивое снижение, оно просто календарно не может произойти в этом году. Пока альтернативы повышению ключевой ставки нет».

Экономика406 дней назад

IF News

Новый намёк на повышение ставки от ЦБ: сохранение прежней ставки нежелательно при усилении проинфляционных ожиданий Советник председателя ЦБ Кирилл Тремасов заявил: Рынок при усилении проинфляционных рисков в ожидании повышения ключевой ставки Банка России отыграет это еще до принятия регулятором решения ... Если же Банк России сохранит ставку вопреки ожиданиям рынка, то подорвет доверие к проводимой политике. Он отметил, что если ЦБ не повысит ставку, до уровня, уже заложенного в рынок, то рыночные ставки могут вырасти даже сильнее, чем в случае повышения, передаёт его слова Интерфакс. Тремасов также привёл в пример ситуацию в Турции, где ЦБ долгое время не реагировал на рост инфляции. Ситуация там пошла «вразнос».

Экономика405 дней назад

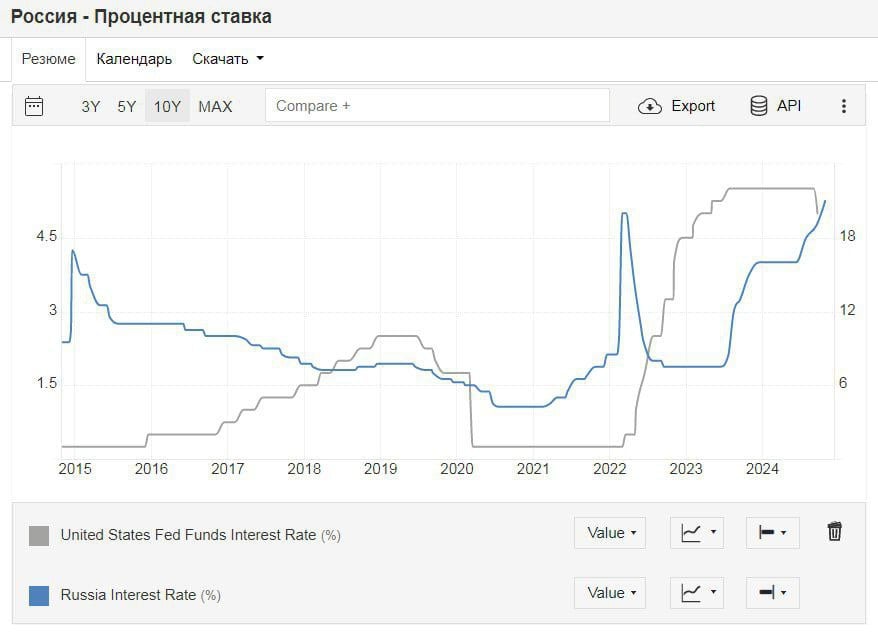

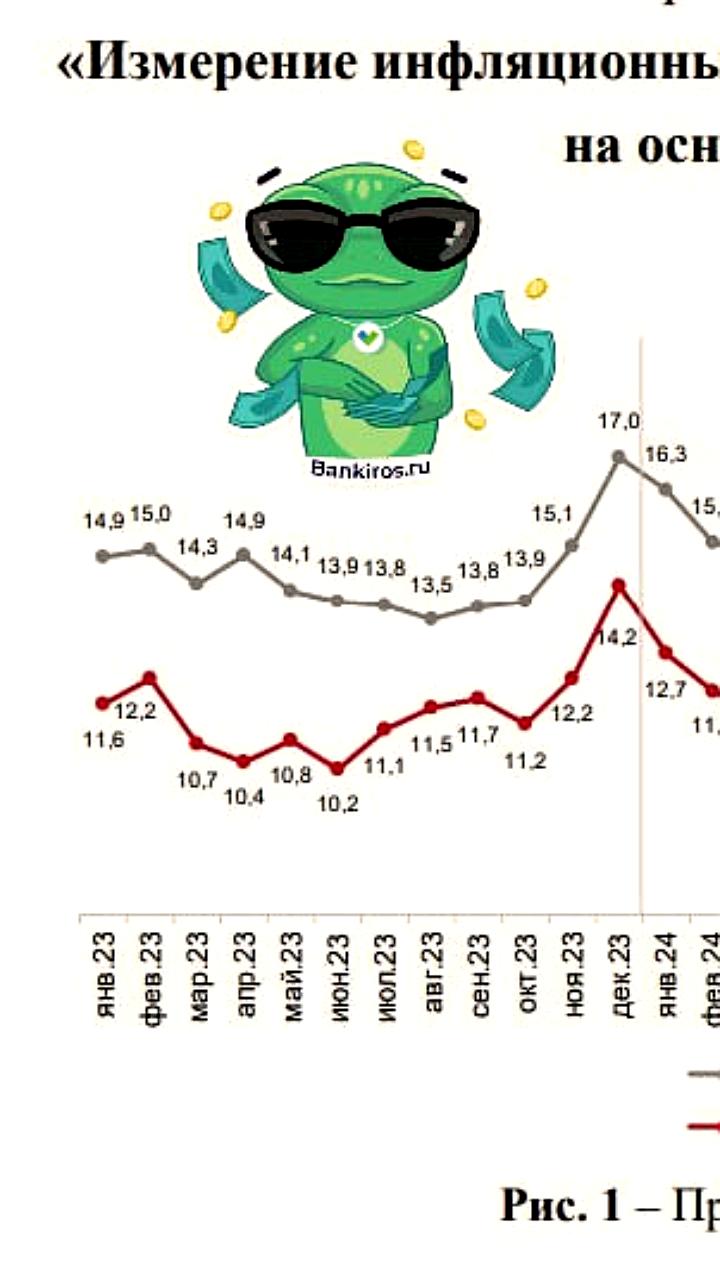

Экономика от Старого трейдера | Трейдинг и инвестиции

Сравнение графиков ставки ФРС и Банка России наводит меня на мысль о том, что возможно не стоило нашему ЦБ в 2022 году снижать ставку так быстро и так сильно. Ведь понятно же было, что "надвигается" серьезный бюджетный импульс. Видимо, тогда многие расслабились, возможно, очень хотелось показать "проклятым буржуинам" рост экономики. На второй картинке видно, что ставку снизили до 7,5% в то время как инфляция была еще в районе 12%. Так что не прав был Заботкин, говоря, что "Банку России надо было раньше и быстрее производить ужесточение денежно-кредитной политики". Нет. Снижать не надо было так агрессивно! Тогда и Правительство раньше задумалось бы об отмене льготной ипотеки, да и другие расходы сразу пришлось бы планировать с оглядкой на высокую ставку. Тогда и сейчас, глядишь, меньше было бы напряженности. Но, как известно, задним умом все сильны. Возможно, когда-нибудь наше время назовут в учебниках новыми 1970-ми, имея ввиду то, что ЦБ поторопился снижать ставку.

Экономика405 дней назад

РСХБ Инвестиции

Советник председателя ЦБ РФ К. Тремасов, выступая на Русском экономическом форуме, еще раз повторил один из ключевых тезисов регулятора о необходимости повышения ключевой ставки для того, чтобы вернуть экономику к сбалансированному росту. При этом К. Тремасов отметил, что прогноз Банка России по ключевой ставке – это не обязательство держать ставку на таком уровне. Несмотря на сохранение высокой вероятности дальнейшего ужесточения ДКП, котировки классических ОФЗ второй день подряд пытаются подрастать. По итогам среды RGBI прибавил 0,77%, тогда как в четверг рост индекса по состоянию на 17:30 составляет 1,14%. На рынке корпоративных флоатеров сегодня наблюдается разнонаправленная динамика.Выбиваются из общей динамики флоатеры ГК «Самолета» серии БО-П14, которые в моменте теряют 10,6%, до 79,92% от номинала из-за слухов о продаже пакета акций крупнейшим акционером. Падение котировок облигаций ГК «Самолет» «тащит» за собой вниз облигации и других девелоперов. На рынке корпоративных облигаций с фиксированном купоном слабо положительная динамика – индекс RUCBCPNS в моменте прибавляет 0,03%. Индекс замещающих облигаций Cbonds закрыл среду с доходностью на уровне 14,73% годовых, второй день подряд демонстрируя небольшое снижение от исторического максимума в 15,01% годовых. ГК «Сегежа» установила ставки 7-10 купонов по выпуску облигаций серии 002Р-01R на уровне 9,85% годовых ПАО «Русгидро» собрало заявки на новый выпуск облигаций с плавающим купоном серии 001Р-02. Финальный ориентир по купону установлен на уровне «ключ. + 200 б.п.». Объем размещения увеличен до 40 млрд руб. Глобальные рынки облигаций. Доходности UST сегодня снижаются в ожидании решения ФРС по ставке. #fixedincome

Экономика405 дней назад

КПРФ. ДОН

Бизнес предложил перенести издержки на потребителей ради снижения ключевой ставки За последнее время ЦБ несколько раз поднимал планку ключевой ставки, доведя её до 21%. Это было сделано с одной целью — снизить потребление и тем самым замедлить инфляцию, которая по ожиданиям Центробанка должна подойти к порогу 7,5% к концу этого года и вернуться к ожидаемым 4% через год. Однако общероссийская общественная организация «Деловая Россия» против таких устремлений — она предложила правительству повысить ожидания инфляции на следующий год до 8-10%, предполагая, что за этим произойдет снижение ключевой ставки. По мнению предпринимателей, улучшение инвестиционного фона за счёт роста стоимости товаров народного потребления отвечает цели «обеспечения технологического лидерства» страны. IALECTIC

Экономика401 день назад

Похожие новости

+2

+2

+8

+8

+1

+1

+14

+14

+4

+4

ЦБ России может снизить ключевую ставку на 0,5% 19 декабря

Экономика

20 часов назад

+2

+2

Банк Японии повышает процентные ставки до максимума за 30 лет

Экономика

1 день назад

+8

+8

Прогноз стагфляции в России на 2026 год от ЦМАКП

Экономика

20 часов назад

+1

+1

Инфляционные ожидания россиян достигли максимума с февраля 2025 года

Экономика

15 часов назад

+14

+14

Узбекистан планирует развитие рынка капитала и внедрение международных стандартов

Экономика

1 день назад

Банк Санкт-Петербург сообщает о приобретении акций и снижении прибыли в 2025 году

Экономика

1 день назад

+4

+4