26 октября, 09:11

Доходность коротких ОФЗ достигла рекордных 20% на фоне ожидания повышения ключевой ставки

Frank Media Invest

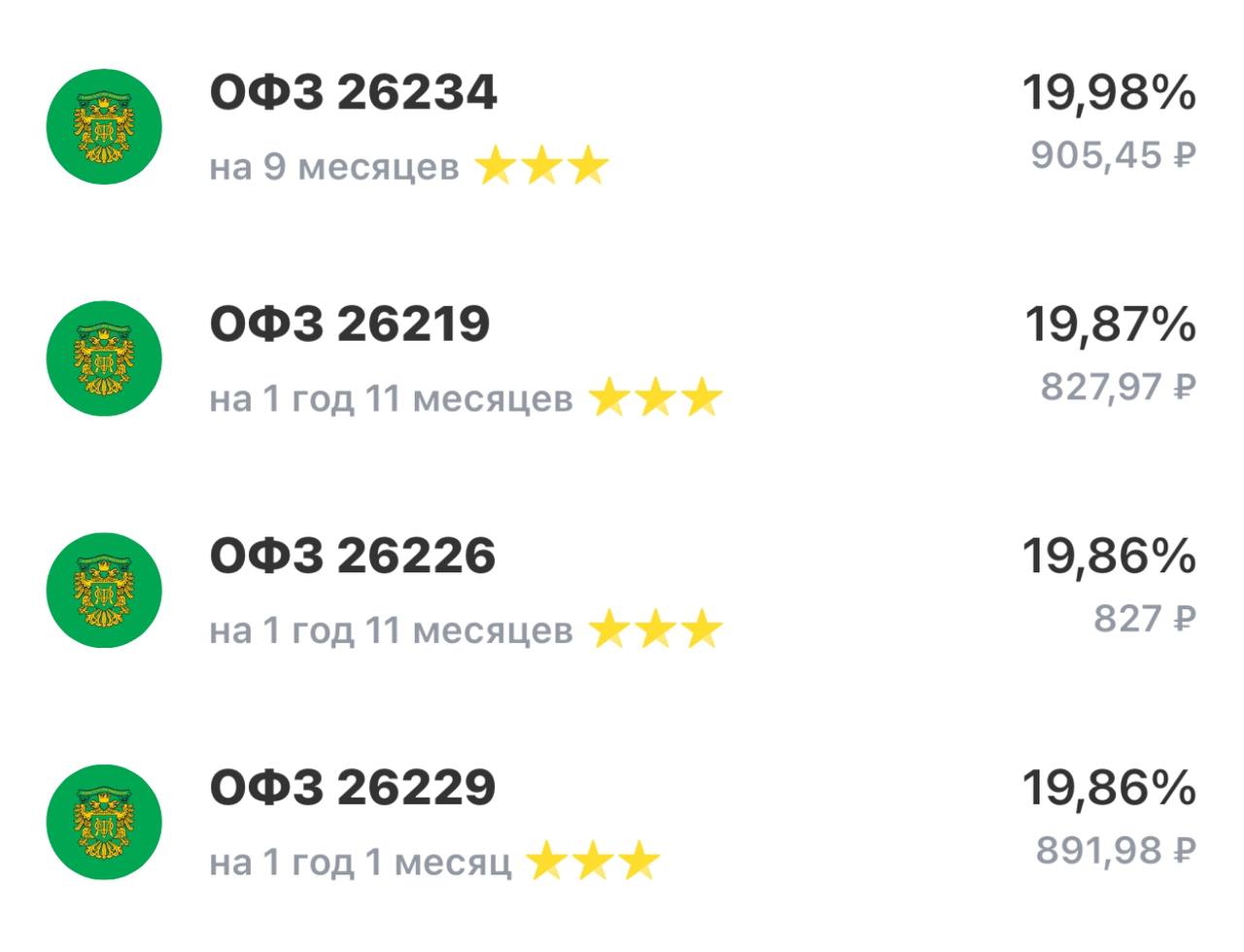

Доходности краткосрочных ОФЗ обновили 20-летние максимумы Доходность самого короткого выпуска ОФЗ, погашаемого в июле 2025 года, в среду, 23 октября, достигала уровня 20% годовых, обратил внимание «Коммерсантъ». Последний раз индекс средней доходности выпусков ОФЗ срочностью до одного года находился выше этого уровня в январе-марте 2001 года, рассказал главный аналитик долговых рынков БК «Регион» Александр Ермак. В настоящее время выше уровня 19% годовых держатся доходности выпусков ОФЗ сроком обращения до трех лет. Даже с учетом происшедшей во второй половине дня коррекции до 19,6–19,8% годовых доходность с начала недели выросла на 15–64 б.п. По среднесрочным бумагами доходности также выросли, но менее значительно - на 14–42 б. п., до 17,5–19,6% годовых. Ставки по долгосрочным гособлигациям преимущественно снизилась, однако не столь сильно – на 1-6 б.п., до 16–17% годовых. Читайте подробнее на сайте

Экономика420 дней назад

Кубышка | Евгений Марченко

Доходность самого короткого выпуска ОФЗ почти достигла 20% годовых, это рекорд более чем за 20 лет. Похоже никто уже не сомневается, что завтра ЦБ повысит ставку до 20%. Но могут быть и сюрпризы. Как бы завтра не случилось, помните, чтобы воспользоваться моментом высокой ставки, нужно иметь запас кэша!

Экономика419 дней назад

Цифра брокер

Последний раз столь высокая доходность по 10-летним ОФЗ наблюдалась в декабре 2000 года, когда она составляла 16,25%, если не рассматривать краткосрочные всплески на фоне рыночных стрессов в 2014 и 2022 годах. На сей раз высокие ставки, вероятно, сохранятся на протяжении не одного месяца, в отличие от эпизодов 2014 и 2022 годов, что позволяет не спешить с увеличением дюрации, ведь двухлетние ОФЗ предлагают еще более привлекательную доходность более 20%.

Экономика418 дней назад

Лимон на чай

И снова о последствиях повышения «ключа»: обсуждаем ОФЗ Индекс государственных облигаций Московской биржи RGBI снизился на 0,53%, достигнув отметки 97,92 пунктов. Ниже отметки 98 пунктов индекс не падал почти 10 лет — с 17 декабря 2014 года. Выглядит все достаточно серьезно и многие задаются вопросом, что будет дальше и стоит ли их покупать? После решения Центробанка России повысить ключевую ставку на 200 базисных пунктов — до 21%, распродажи государственных облигаций федерального займа ОФЗ усилились. Такое решение, наряду с жесткой риторикой и ухудшением прогнозов по средней инфляции и ключевой ставке, отсрочило возможное начало смягчения денежно-кредитной политики. Вероятно, инвесторов разочаровал прогноз регулятора относительно средней ключевой ставки до конца года, которая, по мнению ЦБ, может составить 21-21,3%. Этот сценарий подразумевает еще одно повышение ключевой ставки на декабрьском заседании до 22-23%, и такой исход не полностью отражен в текущих котировках облигаций. В связи с этим, продажи в сегменте государственного долга могут продолжиться на текущей неделе, и доходность по двухлетним ОФЗ может превысить 21%. Доходности ОФЗ выросли и достигли уровня ключевой ставки, подтверждая опасения инвесторов относительно возможного дальнейшего повышения ставки. В настоящее время покупка бумаг с фиксированными купонами выглядит не самой привлекательной идеей, но имеет свой смысл. Можно разделить процесс покупки на несколько этапов, даже несмотря на то, что риск повышения ставки все еще есть, потому что существует и вероятность, что мы уже рядом с верхними значениями. Поэтому текущий уровень можно рассматривать как начальную точку входа и постепенно наращивать позицию. Друзья, что думаете по этому поводу? Кто держит ОФЗ — ставьте

Экономика415 дней назад

BFM

↘ Распродажи ОФЗ усилились после поднятия ЦБ ключевой ставки Часть вкладчиков отпугивает вероятность дальнейшего ужесточения кредитно-денежной политики ЦБ и ускорение инфляции. Однако на определенных видах облигаций можно и заработать Главное — выбрать правильные. Комментирует руководитель направления анализа долговых рынков финансовой группы «Финам», Алексей Ковалев: Выгодно покупать облигации, которые привязаны к ключевой ставке, то есть облигации с переменной ставкой купона, еще они называются флоатеры. Если говорить про сегмент ОФЗ, это серии, которые начинаются с 29, например, нам нравится выпуск серии 29014. Что касается облигаций с фиксированной ставкой купона, можно спокойно покупать очень короткие облигации, например, облигации с доходностью до одного года, например серии 26229, она погашается в ноябре следующего года, по ней сейчас можно зафиксировать доходность 21%. Поскольку речь идет о гособлигациях, то, по сути, мы говорим, что 21% — это безрисковая ставка, то есть в ней нет практически никакого кредитного риска. Сейчас падают те облигации, ОФЗ или корпоративные выпуски, у которых фиксированный купон, то есть у которых ставка купона определена на весь период обращения облигаций. Их примерно 60-65% всего рынка ОФЗ, 35% рынка — это облигации с переменной ставкой купона, флоатеры, которые чувствовали себя прекрасно вопреки всем рекордам по ключевой ставке и будут себя чувствовать прекрасно, и мы их рекомендуем, их 35% от всего рынка. Поэтому, когда говорят, что рынок облигаций обваливается, это так, но надо понимать, что это только часть, хотя и большая, но это всего часть рынка облигаций. По данным Мосбиржи, самую высокую доходность по облигациям на рынке демонстрируют бумаги со сроком погашения на один год — 21% годовых. Не сильно отстают по доходности выпуски с погашением до года, чуть менее 21%.

Экономика415 дней назад

Газета Инвестора

Доходность коротких ОФЗ достигла рекордных 20% годовых на фоне ожидания повышения ключевой ставки до 21% • Аналитики не исключают роста доходностей коротких ОФЗ до 21,5–22% годовых Наш индекс приближается к 2700, теряет 1%, заседание ЦБ по ставке уже завтра Что по рынку? - Закрепимся выше 2700 - Закрепимся ниже 2700

Экономика420 дней назад

Давыдов.Индекс

Доходность самого короткого выпуска ОФЗ достигла рекорда более чем за 20 лет Подробнее с материалом можно ознакомиться здесь Мнение: Что сейчас происходит с облигациями федерального займа? Рынок просто закладывает повышение ключевой ставки. Многие ожидают ставку на уровне 22% на конец года. Облигации очень сильно зависят от ключевой ставки. Притом рыночные ожидания сейчас достаточно однозначны: все полагают, что деньги будут дороже. Чтобы не попасть на падение облигаций, на мой взгляд, людям обычным людям, не супертрейдерам лучше бы положить свои деньги на депозиты. Я вообще считаю, что рынок ОФЗ когда-то это жестко было так предназначен только для банков и финансовых компаний. Эксперт: Александр Разуваев, член Наблюдательного совета Гильдии финансовых аналитиков и риск-менеджеров, колумнист, блогер, г. Москва Полную версию комментария читайте на сайте Давыдов.Индекс

Экономика420 дней назад

Газета Инвестора

ЭТОТ ДЕНЬ НАСТАЛ! • Доходность коротких ОФЗ достигла рекордных 20% годовых • В SberCIB назвали причины для повышения ставки ЦБ до 21% в октябре Также сегодня опубликуют среднесрочный прогноз Наш рынок после решения по ставке? - Вверх - Вниз - Вправо

Экономика419 дней назад

Облигации | pro.finansy

Ключевая ставка 21% — что это значит для рынка облигаций? После очередного повышения ключевой ставки доходность ОФЗ и корпоративных облигаций возрастет. Высокая ставка оказывает давление на рынок долговых ценных бумаг, что особенно важно для тех, кто держит облигации в портфелях или планирует покупать. Индекс RGBI уже пробил очередное дно. Доходность растет, но с ней растут и риски: В ближайшие месяцы мы можем увидеть повышение ставок по облигациям — это повысит доходность инструментов, но для бизнеса высокая ставка означает также усложнение кредитных условий и рост долговой нагрузки. Так что ждем новых дефолтов. Влияние на ОФЗ: При росте ставки стоимость уже выпущенных ОФЗ с фиксированной доходностью падает, ведь новые выпуски будут предлагать более высокий купон. Это значит, что стоимость ОФЗ на вторичном рынке будет снижаться, а инвестиции в них останутся выгодными только для долгосрочных инвесторов, готовых к текущим колебаниям. Что с корпоративными облигациями? Для корпоративных облигаций риски ещё выше, особенно для компаний с низкой кредитоспособностью и высоким уровнем долга. Они будут вынуждены предлагать более высокие купоны, чтобы оставаться привлекательными. Поэтому для консервативных инвесторов сейчас стоит обращать внимание на компании с устойчивыми финансовыми показателями и высокой рентабельностью. Итог: Инвесторам по-прежнему лучше фокусироваться на облигациях с коротким сроком до погашения, чтобы минимизировать риски. Долгосрочные бумаги сейчас несут больше риска, так как перспектива дальнейшего повышения ставки остаётся.

Экономика418 дней назад

Московские новости

Ключевая ставка, которую в пятницу ЦБ резко поднял до 21%, влияет, помимо прочего, на гособлигации. У новых выпусков растет доходность, а от старых инвесторы начинают избавляться. Распродажа обвалила главный индекс этих бумаг RGBI до минимума за 10 лет. Что такое ОФЗ и как на них заработать:

Экономика415 дней назад

Похожие новости

+2

+2

+9

+9

+2

+2

+4

+4

Подготовка к 2026 году: финансовые стратегии и прогнозы

Экономика

1 день назад

+2

+2

Сегежа анонсирует два новых выпуска облигаций после снижения долга

Экономика

1 день назад

Банк Японии повышает процентные ставки до максимума за 30 лет

Экономика

1 день назад

+9

+9

ЦБ России может снизить ключевую ставку на 0,5% 19 декабря

Экономика

1 день назад

+2

+2

Акции Полюса и Норникеля: прогнозы роста на фоне цен на золото и палладий

Экономика

1 день назад

Мосбиржа запускает торги вечным фьючерсом на индекс ОФЗ с 23 декабря 2025 года

Экономика

22 часа назад

+4

+4