13 сентября, 14:59

Индекс МосБиржи и РТС снижаются на фоне падения цен на нефть и сокращения ипотечного кредитования

БКС Экспресс

Покупатели быстро активизировались • Российский рынок в первой половине торгов активно повышался благодаря позитиву от валютного фактора. Затем произошла небольшая коррекция на фоне ощутимой просадки нефтяных цен. Однако они быстро восстановились, в результате Индекс МосБиржи обновил недельный максимум, завершив основные торги в хорошем плюсе. • Рубль после нескольких попыток укрепления к юаню подешевел и завершил день с небольшими потерями, но к другим валютам официальный курс российский снизился существеннее. • Котировки ОФЗ после позитивного старта сдавали позиции: индекс гособлигаций RGBI откатился от новой трехнедельной вершины, но сохранил часть достижений сессии. • Лидеры: ДВМП +7,76% , ЭсЭфАй +7,53% , ЮГК +6,82% , Россети +5,3% . • Аутсайдеры: Мечел-ао -2,62% , Сегежа -2,27% , Мечел-ап -1,53% , МКБ -1,18% . Подробный обзор дня:

Экономика486 дней назад

Цифра брокер

Покупатели возвращаются на рынок. Индекс МосБиржи в понедельник повысился на 3,04% до 2703,17 п., индекс РТС – на 2,4% до 942,14 п. На рынке ОФЗ тоже позитивная динамика, индекс RGBI прибавил 0,19%, показав рост по итогам четвертой торговой сессии подряд. Оптимистичным настроениям способствовала переоценка участниками рынка ожиданий по ключевой ставке перед заседанием Банка России, которое пройдет в пятницу на этой неделе. Котировки Brent колеблются около $71,5 за баррель. Поддержку ценам на нефть оказывают опасения перед потенциальным ураганом в районе американского побережья Мексиканского залива, где сосредоточено 60% нефтеперерабатывающих мощностей США. «АЛРОСА» прогнозирует восстановление спроса на рынке алмазов в 2024 году после спада, на фоне которого индекс IDEX, отражающий стоимость бриллиантов, снизился на 11,2% за первые месяцы текущего года. Softline объявляет о продаже более 9% своих акций крупному институциональному инвестору. По данным РБК, покупателем акций стала структура Газпромбанка, а сумма сделки могла составить примерно 4,5 млрд руб. Больше новостей в нашем ежедневном аналитическом обзоре

Экономика485 дней назад

ИнвестТема | Литвинов Владимир

Ситуация на бирже и немного теханализа Российский рынок после успешного отскока от уровня поддержки в 2500 п. по Индексу, снова перешел к коррекции. Сегодня котировки большинства бумаг теряют в пределах 1-2%, а сам Индекс, ударившись в сопротивление на 2700 п., падает на 0,7%. Причем развить краткосрочный восходящий тренд до 2800 п. еще возможно, но V-образного разворота я не жду. Куда вероятнее увидеть повторный залив в зону поддержки с последующей проторговкой этих значений. О разворотном паттерне «двойное дно» я уже говорил ранее. Ну и не забываем об «отсрочке» мирных переговоров. По заявлениям властей, к ним можно перейти только после «освобождения» Курской области, на что потребуется время. Почти все компании отчитались за первое полугодие 2024 года, и в отчетах я не вижу предпосылок к росту на фоне эскалации конфликта. Высокая ставка бьет по финансовым расходам компаний. Однако и драйверы к снижению на исходе. Инвесторы активнее начинают выкупать активы с текущих значений. В их числе и ваш покорный слуга. Правда «пылесосить» акции с рынка я тоже не спешу, сосредоточившись лишь на отдельных именах. Особое внимание уделяю экспортерам и компаниям, находящимся в стадии снижения отраслевых циклов. К ним я отнесу Фосагро и ряд металлургов. Московская биржа опубликовала состав «народного портфеля» за август 2024 года. В нем долю в 39% занимает Сбербанк, 15% и 14% пришлось на Лукойл и Газпром соответственно. На четвертом месте расположилась Роснефть с долей в 6%. 3 из 4 компаний находятся и в моем портфеле. К ним приковано мое внимание, но и IT-сектор я бы не сбрасывал со счетов. В сухом остатке мы получаем паритет в драйверах роста/снижения и вытекающую из него динамику самого рынка. Инвесторам стоит присматриваться к точечным покупкам, не забывая о хэдже портфелей через доступные валютные инструменты и облигации. Не является инвестиционной рекомендацией ИнвестТема

Экономика485 дней назад

БКС Экспресс

Держим удар с нефтяного рынка • Российский рынок после позитивного открытия и обновления двухнедельной вершины стал проседать, несмотря на позитив от валютного фактора. Индекс МосБиржи завершил основную сессию с относительно умеренными потерями, учитывая серьезное снижение нефтяных цен. • Рубль в первой половине торгов планомерно дешевел к юаню, но затем отыграл более половины заметных дневных потерь, однако к другим валютам официальный курс российской просел ощутимее. • Котировки ОФЗ прервали серию из четырех растущих сессий: индекс гособлигаций RGBI откатился от новой трехнедельной вершины, закрывшись в небольшом минусе. • Лидеры: АМЗ +4,76% , Solidcore +1,86% , СПБ Биржа +1,5% , Селигдар +1,1% . • Аутсайдеры: Распадская -5,25% , ПИК -4,9% , Система -4,56% , Северсталь -4,46% . Подробный обзор дня:

Экономика485 дней назад

Финам Торговые сигналы

Если золота вообще нет в портфеле, его можно добавить в качестве хорошего долгосрочного диверсифицирующего инструмента. Если оно есть, то можно рассмотреть и замену его части на акции тех золотодобывающих компаний, которые просели в цене. Сейчас к таковым можно отнести и «Полюс», и «Селигдар», и ЮГК - ИВА Партнерс Риторика ЦБ останется жесткой, вариант сохранения 18% ставки будет предполагать четкий сигнал о готовности поднять ставку до 19-20% в октябре и держать повышенные ставки долго. Решение ЦБ может поддержать рост доходностей на рынке ОФЗ и сдержать восстановление в акциях - Астра Управление Активами Цена золота реагирует на международную напряженность, которая только растет и преподносит сюрприз за сюрпризом, поэтому отметка в $3000 за тройскую унцию может быть преодолена стремительно и неожиданно – ИнвойсКафе Нефть вышла из привычного диапазона цен. Brent может восстановиться до $80, но скорее перейдет в новый диапазон вблизи $60 за баррель. Мы допускаем падение EBITDA нефтяных компаний на 10% и более, но это будет зависеть и от динамики курса рубля - БКС Мир инвестиций Августовские данные по инфляции станут хорошим основанием для снижения процентных ставок ФРС впервые за два года. Мы считаем, что ФРС 18 сентября понизит процентные ставки на 0,25 пп, до конца 2024 года можно будет ожидать ещё одно или даже два снижения процентных ставок - Freedom Finance Global #мосбиржа #инвестиции #акции #аналитика #теханализ

Экономика484 дня назад

БКС Экспресс

Прогнозы и комментарии. В фокусе — нисходящий тренд • Индекс МосБиржи взлетел на 3,7% и оказался выше 2700 п. Близится линия среднесрочного нисходящего тренда — возможен ее тест, а потом и пробой вверх. Драйвером может выступить пятничное решение ЦБ по ключевой ставке. • Бумаги в фокусе: сильнее рынка — АФК Система, Ozon, ВК, НЛМК. Хуже индекса — Сегежа, Мечел. • Рубль продолжил сдавать позиции — потери нацвалюты против доллара, евро и юаня: 0,2–0,6%. Под вердикт ЦБ инвалюты могут еще прибавить. А в рост ОФЗ уже закладывается монетарная пауза. • На внешнем контуре процентный отскок индексов акций США после значительного провала начала осени. Бенчмарки АТР стабилизируются после вчерашних сильных распродаж. Перед открытием Европы формируется спокойный биржевой фон. А вот российский рынок нацелился на динамическую линию обороны фондовых медведей. • На сырьевом рынке: нефть Brent вновь заходила на минимумы весны 2023 г. у $70,6 и опять отскок под $72, для барреля есть технический вариант сходить повыше. Золото около $2500, унция просто ждет отмашку от ФРС для покорения исторического пика. Волатильный газ NG запилил в боковике — фьючерс на стопах упал под $2,15. Оцениваем ближайшие перспективы в утреннем материале:

Экономика485 дней назад

Путь инвестора

Индекс Московской биржи прибавил от дна в районе 2500 пунктов почти 8% Это движение все еще может быть отскоком после сильного падения Генеральная тенденция пока остается прежней, рынок снижается Для разворота требуется какой-то драйвер Этим драйвером может стать пятничное решение по ставке ЦБ, если оставят ключ 18% например В эйфорию впадать не надо, негативные факторы все те же 1 геополитика 2 высокая ставка 3 продажи от нерезов Плюс сейчас еще один негатив появился, это цены на нефть, бочка Brent стоит почти $70 Если цена на этом уровне задержится, то мы рискуем опять столкнуться с ослаблением рубля при этом для экспортеров Алроса, Норка, Лукойл, Новатэк это может даже в плюс сыграть Но в целом мы понимаем, снижение цен на нефть не выгодно для России

Экономика485 дней назад

Финам Торговые сигналы

Покупку ОФЗ с фиксированным купоном пока считаем спекулятивной операцией. Основная часть портфеля должна оставаться во флоатерах компаний с кредитным рейтингом не ниже АА. Валютные облигации - неотъемлемая часть долгового портфеля. В нынешних условиях доля таких бумаг в портфеле может составлять 20-40% – ПСБ Решение ЦБ по ключевой ставке не окажет влияния на рубль. Курс USDRUB в ближайшее время продолжит оставаться в диапазоне 90-93 с перспективой возможного дальнейшего роста – Финам Неповышение ставки в пятницу может увести бумаги АФК «Система» сильно вверх. Если ранее ожидался отскок от 17 руб., то теперь есть большая вероятность, что и 20 руб. не предел. Мы рекомендуем покупать бумаги «Системы» краткосрочно – Риком-Траст Техническая картина по индексу S&P 500 улучшилась. Тем не менее структура рынка пока не позволяет говорить о начале полноценного отскока. Пока инициатива остается за продавцами – Freedom Finance Global Наращивать «длинные» позиции в акциях #МТС стоит не ранее стабилизации бумаг выше 202 рублей. При «бычьем» сценарии акции МТС в 4 квартале 2024 года могут вернуться к более уверенному повышению в ожидании выплаты итоговых годовых дивидендов и закрыть июльский гэп, поднявшись к 259,75 руб. – Велес Капитал Прогноз ОПЕК выглядит не слишком мрачным, чтобы обвалить цены на нефть. Вызывает тревогу то, что ОПЕК снижает прогноз спроса на нефть уже второй месяц подряд. Мы ожидаем, что до конца сентября цена нефти Brent может колебаться в коридоре $67-77 за баррель – Freedom Finance Global Финам Торговые сигналы – это рыночные сигналы, идеи, торговые прогнозы #мосбиржа #инвестиции #акции #аналитика #теханализ

Экономика485 дней назад

Цифра брокер

Восстановление застопорилось. Индекс МосБиржи во вторник прервал четырехдневную серию роста и скорректировался на 1,18% до 2671,38 п., индекс РТС снизился на 1,96% до 923,63 п. На рынке ОФЗ восстановление тоже застопорилось, индекс RGBI практически не изменился за день. Котировки Brent опустились ниже $70 за баррель на фоне публикации ежемесячного отчета ОПЕК+, в котором прогноз на 2024-2025 годы по спросу на нефть в мире был снова пересмотрен в сторону понижения. В августе объем нового ипотечного кредитования сократился на 56% по сравнению с тем же периодом прошлого года и составил 375 млрд рублей, хотя вырос на 5% по сравнению с июлем. Результаты Сбербанка за август отражают рост объемов кредитования. Чистая прибыль банка за первые восемь месяцев текущего года увеличилась на 5,4% по сравнению с тем же периодом прошлого года и составила 1,05 трлн руб. Больше новостей в нашем ежедневном аналитическом обзоре

Экономика484 дня назад

Цифра брокер

Падение нефтяных котировок не влечет существенных рисков для российского фондового рынка, т. к. может компенсироваться ослаблением валютного курса. В прошлом индекс МосБиржи показывал рост на фоне спада на рынке нефти в 2014-2015 и 2018-2019 годах. В большей степени индекс коррелирует с валютным курсом, показывая положительную динамику вслед за ослаблением рубля. #тренды

Экономика484 дня назад

Похожие новости

+3

+3

+3

+3

+5

+5

+10

+10

+4

+4

Прогнозы по облигациям и фондовому рынку России в 2026 году

Экономика

1 день назад

+3

+3

Рост цен на золото и коррекция на рынке металлов: прогнозы и факторы

Экономика

2 часа назад

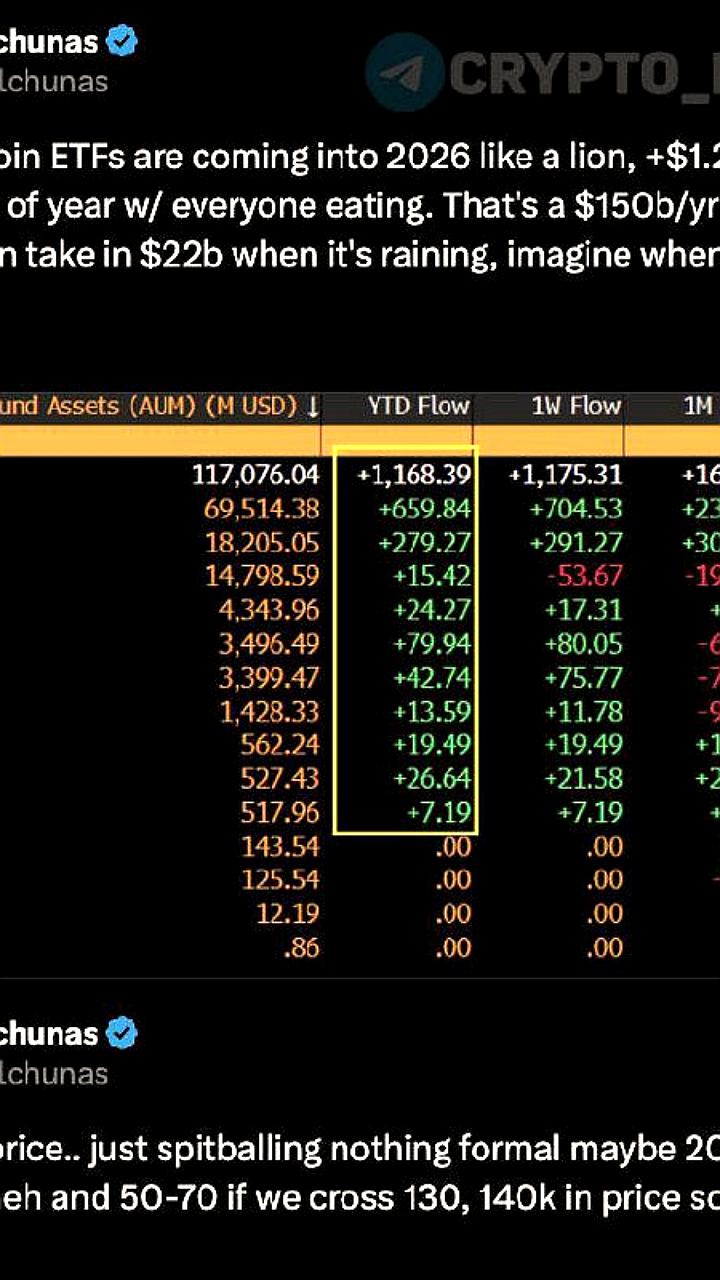

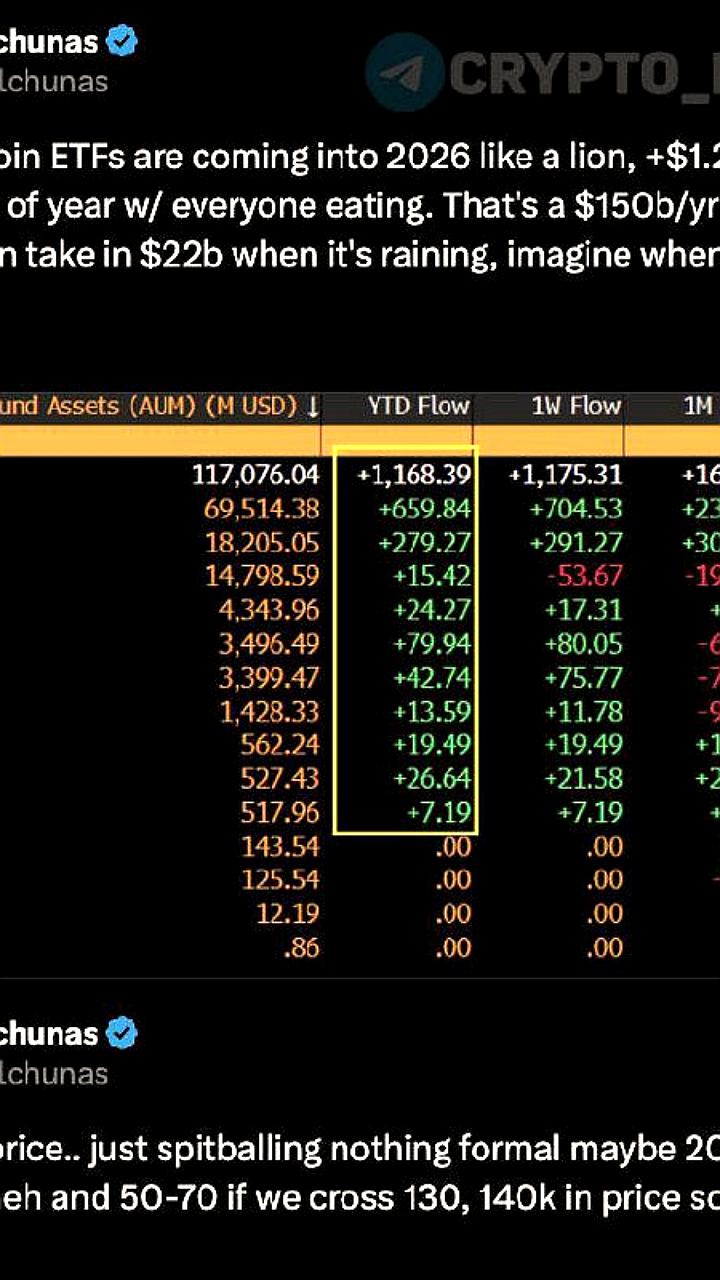

Приток капитала в Bitcoin ETF достиг рекорда в начале 2023 года

Экономика

1 день назад

+3

+3

Семь российских регионов запускают народные облигации с доходностью до 17%

Общество

7 часов назад

+5

+5

Эксперты прогнозируют резкий рост цен на электронику в России к 2026 году

Экономика

1 день назад

+10

+10

Джим Роджерс завершил инвестиции в Россию, но не исключает возвращение

Экономика

11 часов назад

+4

+4