23 сентября, 12:18

Селигдар анонсирует сбор заявок на облигации объемом от 3 млрд рублей

Российские облигации

ФосАгро 30 сентября проведет сбор заявок на облигации объемом от 200 млн ФосАгро планирует 30 сентября с 11 00 до 15 00 мск провести сбор заявок на облигации серии БО 02 04 сообщил источник на рынке Техническое размещение бумаг на бирже запланировано на 2 октября 2025 года Планируемый объем размещения не менее 200 млн Номинальная стоимость одной ценной бумаги выпуска 1000 Срок обращения облигаций 3 года Купонный период 30 дней Ориентир по ставке 1 го купона находится на уровне не выше 7 25 годовых Расчеты по облигациям в рублях по официальному курсу Банка России на дату в которую совершается сделка купли продажи облигаций при размещении на дату предшествующую дате выплаты купона br погашения Организатором и агентом по размещению выступает Газпромбанк

Экономика137 дней назад

СберИнвестиции

ФосАгро выпустит новые валютные облигации Уже 2 октября пройдёт размещение бумаг серии БО 02 04 в долларах с рублёвыми расчётами Что нужно знать про новый выпуск Бумаги может купить любой инвестор Номинал облигации 1 000 Купон фиксированный до 7 25 с периодом 30 дней Срок обращения 3 года Подать заявку на участие можно до 14 45 мск 30 сентября Это не индивидуальная инвестиционная рекомендация PHOR

Экономика136 дней назад

Интерфакс. Рынки

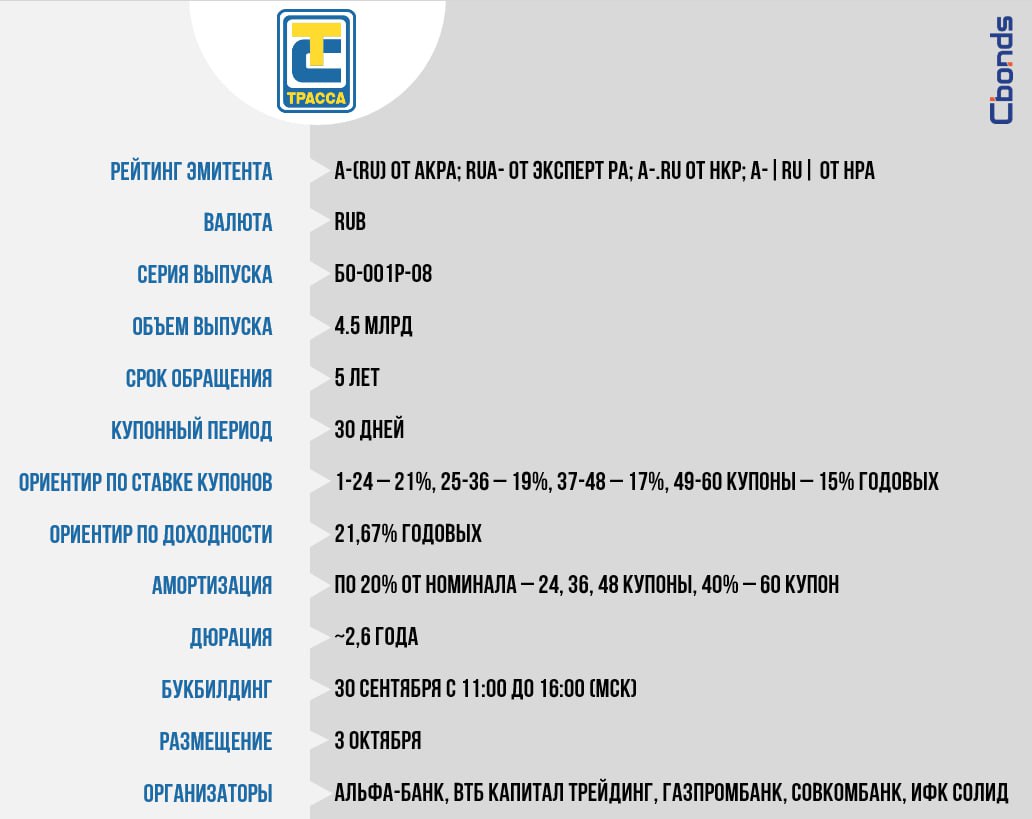

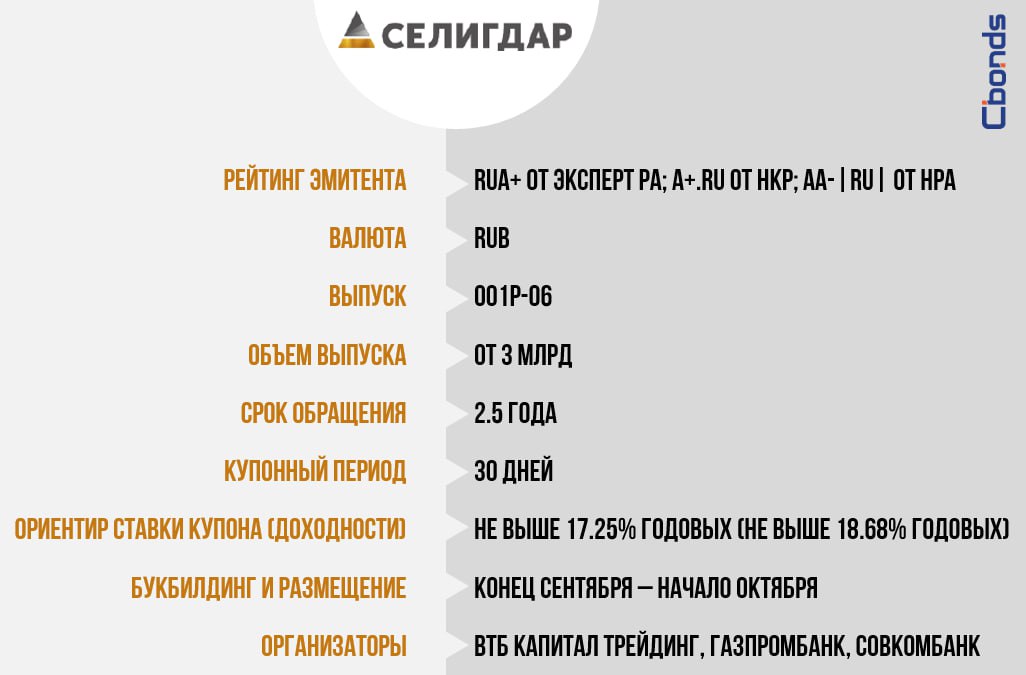

Селигдар в конце сентября начале октября проведет сбор заявок на бонды с фиксированным купоном объемом от 3 млрд рублей ПАО Селигдар в конце сентября начале октября планирует провести сбор заявок на облигации со сроком обращения 2 5 года серии 001Р 06 объемом не менее 3 млрд рублей сообщил Интерфаксу источник на финансовом рынке Купоны фиксированные ежемесячные Ориентир ставки 1 го купона не выше 17 25 годовых что соответствует доходности к погашению на уровне не выше 18 68 годовых Организаторами выступят ВТБ Капитал трейдинг Газпромбанк и Совкомбанк Выпуск будет доступен для приобретения неквалифицированным инвесторам ifax go

Экономика139 дней назад

СМАРТЛАБ НОВОСТИ

Селигдар в конце сентября начале октября проведет сбор заявок на бонды с фиксированным купоном объемом от 3 млрд рублей smartlab news i 164511 SELG

Экономика139 дней назад

investing

Сборы заявок на выпуск облигаций Селигдар С конца сентября до начала октября компания Селигдар планирует организовать прием заявок на выпуск корпоративных облигаций бондов с фиксированной процентной ставкой купоном Общий объем выпуска составит минимум 3 миллиарда рублей investing

Экономика139 дней назад

Российские облигации

Селигдар готовит выпуск облигаций объемом от 3 млрд рублей Селигдар планирует в конце сентября начале октября провести сбор заявок на биржевые облигации серии 001 span lang EN US P 06 span сообщил источник на рынке Планируемый объем размещения не менее 3 млрд рублей Номинальная стоимость одной ценной бумаги 1000 рублей Срок обращения бумаг 2 5 года Купонный период 30 дней Ориентир ставки 1 го купона находится на уровне не выше 17 25 годовых что соответствует доходности к погашению не выше 18 68 годовых Организаторы размещения ВТБ Капитал Треи 774 динг Газпромбанк Совкомбанк Агентом по размещению выступает Газпромбанк

Экономика139 дней назад

Российские облигации

Гельтек Медика планирует разместить облигации с доходностью до 25 58 годовых ООО Гельтек Медика планирует в начале октября провести сбор заявок на биржевые облигации серии БО 01 сообщил источник на рынке Планируемый объем размещения 500 млн рублей Номинальная стоимость одной ценной бумаги 1000 рублей Срок обращения бумаг 3 года Купонный период 30 дней Ориентир ставки 1 го купона находится на уровне не выше 23 00 годовых что соответствует доходности к погашению не выше 25 58 годовых Организаторы размещения Альфа Банк Совкомбанк Агентом по размещению выступает Совкомбанк

Экономика138 дней назад

Российские облигации

Первая Грузовая Компания размещает облигации с доходностью до 17 23 годовых Первая Грузовая Компания сегодня с 11 00 до 15 00 мск проводит сбор заявок на биржевые облигации серии 003Р 01 Техническое размещение бумаг на бирже запланировано на 30 сентября 2025 года Планируемый объем размещения до 20 млрд рублей Номинальная стоимость одной ценной бумаги выпуска 1000 рублей Срок обращения 3 года Купонный период 30 дней br br Ориентир ставки 1 го купона находится на уровне не выше 16 00 годовых что соответствует доходности к погашению не выше 17 23 годовых сообщил источник на рынке Агентом по размещению выступает ИК Табула Раса

Экономика137 дней назад

Похожие новости

+8

+8

+4

+4

+4

+4

+1

+1

Московская биржа начнет торги облигациями в выходные с 28 марта

Экономика

15 часов назад

+8

+8

Группа компаний Самолет подтверждает выполнение обязательств по облигациям

Экономика

13 часов назад

+4

+4

РЖД получит 650 млрд рублей на развитие, несмотря на финансовые трудности

Экономика

14 часов назад

+4

+4

АО Кронштадт сталкивается с новыми исками на 80 млн рублей за неисполнение договоров

Экономика

1 день назад

OZON одобрил допразмещение акций для программы мотивации

Экономика

17 часов назад

+1

+1

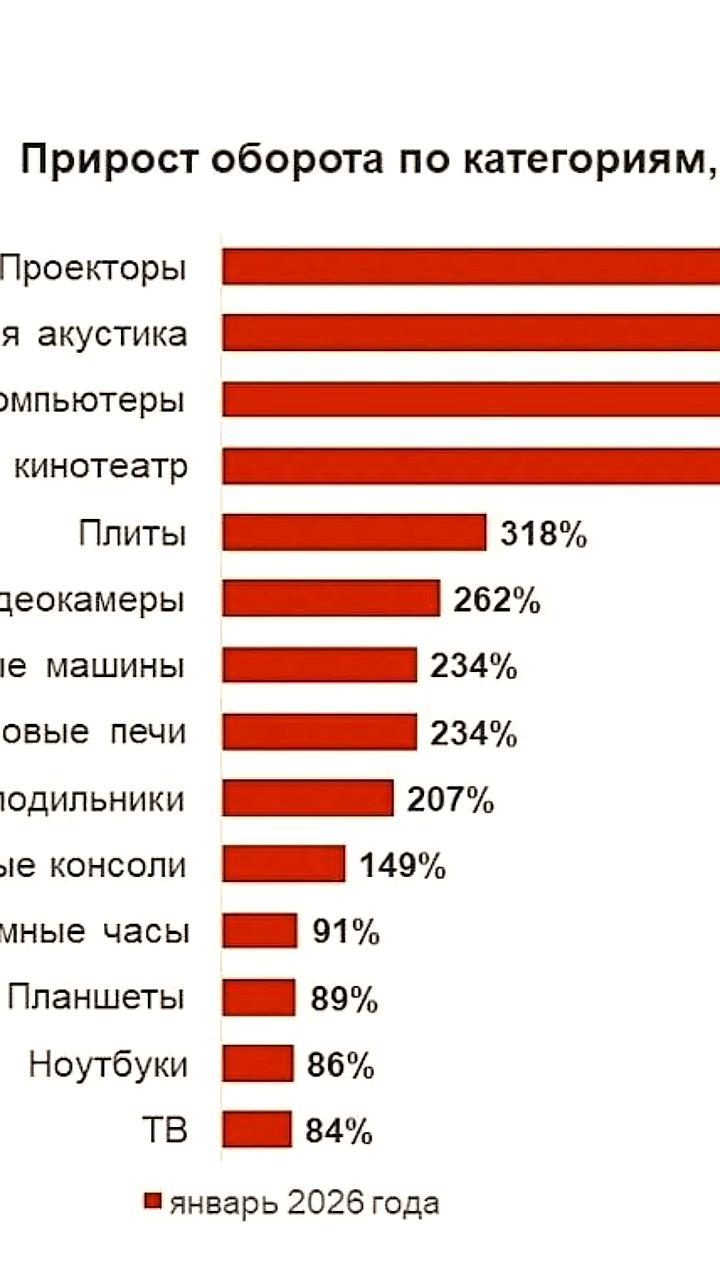

Оборот маркетплейса М Видео в январе 2026 года увеличился на 124%

Экономика

14 часов назад