2 сентября, 23:34

Японские компании близки к рекорду в размещении евробондов

Frank Media Invest

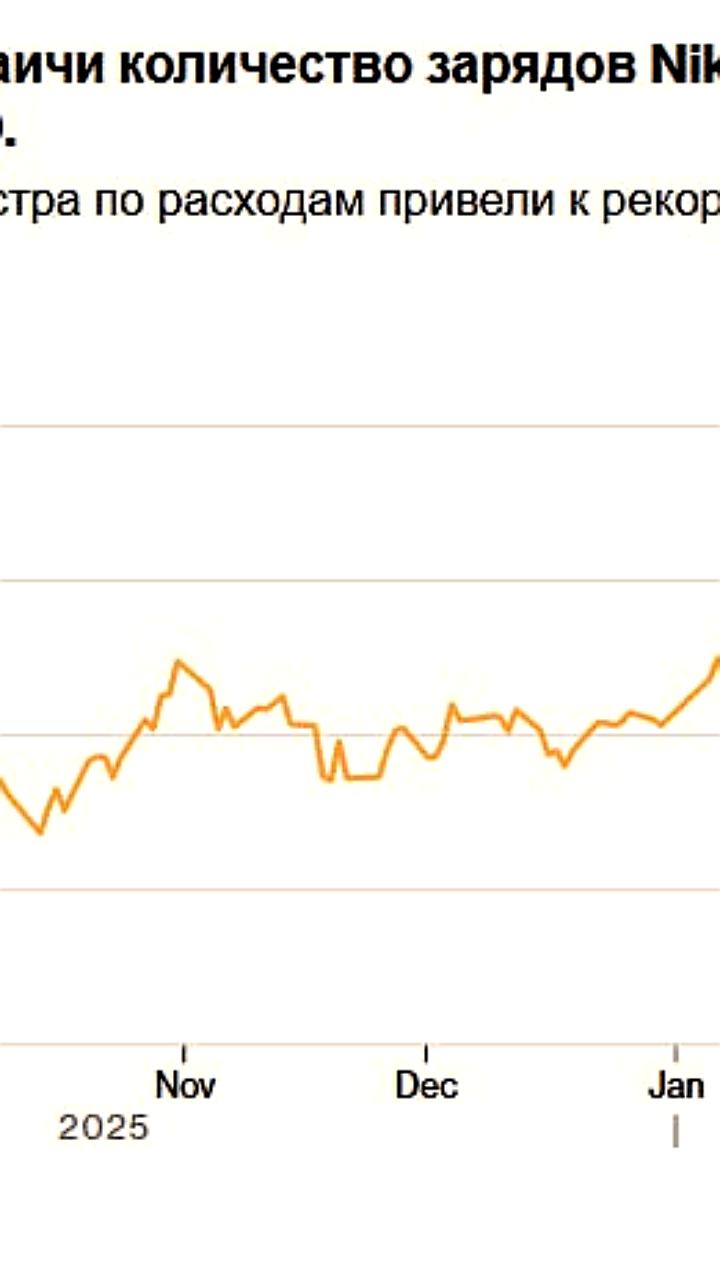

Японские компании впервые приблизились к 100 млрд выпусков евробондов за год Японские эмитенты значительно активизировали заимствования в иностранных валютах С начала 2025 года выпустили облигаций номинированных в долларах и евро на 93 млрд это на 67 больше чем за весь прошлый год обратил внимание Bloomberg Это близко к историческому максимуму страны в 98 млрд за год Агентство ожидает что текущая неделя станет одной из самых загруженных недель года для глобальных размещений долговых обязательств Как минимум семь японских компаний в том числе финансовые конгломераты Nomura и Mitsubishi во вторник начали продажу долларовых облигаций Читайте подробнее на сайте fm invest

Экономика159 дней назад

pro.news | новости про деньги

Японские компании близки к рекорду по выпуску евробондов С начала 2025 года эмитенты Японии выпустили облигаций в долларах и евро на 93 млрд на 67 больше чем за весь 2024 год и почти достигли исторического максимума в 98 млрд На текущей неделе ожидается одно из самых активных размещений долговых обязательств как минимум семь компаний включая Nomura и Mitsubishi начали продажу долларовых облигаций pro news

Экономика159 дней назад

Бизнес Модуль

Японские компании впервые в истории близки к выпуску 100 млрд облигаций в долларах и евро за год Эмитенты из Японии в 2025 году вплотную приблизились к историческому рекорду по размещению облигаций в долларах и евро сообщает Bloomberg По данным агентства их суммарный объем за восемь месяцев уже достиг 93 млрд на 67 выше аналогичного периода прошлого года и почти сравнялся с абсолютным годовым максимумом 98 млрд В первую неделю сентября японские корпорации включая Nomura Holdings и Mitsubishi UFJ Financial Group массово вышли на долговой рынок только во вторник стартовали размещения сразу семи эмитентов Эксперты связывают всплеск с ростом сделок M A крупными инвестициями в новые технологии и потребностями в рефинансировании Высокий интерес к зарубежным займам японские компании объясняют желанием зафиксировать минимальные спреды по долларовым облигациям корпоративные балансы укрепились а глобальный аппетит к риску растет В июле телекоммуникационный гигант NTT реализовал крупнейшее в истории Азиатско Тихоокеанском региона размещение на 17 7 млрд для рефинансирования bridge кредитов после M A Активно размещают долги в долларах и другие крупные участники в частности State Bank of India и HSBC Финам расширяет инвестиционные горизонты на восток Открыли клиентам со статусом квала новые возможности для инвестиций в ценные бумаги крупнейших компаний КНР и диверсификации портфеля за счёт ведущих компаний Японии Сообщение носит информационный характер не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые ценные бумаги Приобретение иностранных ценных бумаг связано с дополнительными рисками

Экономика155 дней назад

Интерфакс. Рынки

Размещение японских корпоративных бондов в долларах и евро с начала года приближается к 100 млрд Японские компании впервые в истории могут разместить корпоративные облигации в евро и долларах на сумму свыше 100 млрд за календарный год пишет Bloomberg С начала года японские корпоративные эмитенты уже разместили облигации на сумму 93 млрд что на 67 больше показателя аналогичного периода прошлого года Годовой рекорд составляет около 98 млрд Рекорд может быть превзойден уже на этой неделе которая может стать одной их самых активных в году по объемам долговых размещений Долларовые облигации разместят не менее семи японских компаний включая Nomura Holdings Inc и Mitsubishi UFJ Financial Group Inc Мы наблюдаем всплеск размещений офшорных бондов в Японии на фоне возросшей активности в сфере слияний и поглощений значительных капиталовложений в иностранной валюте и инвестиций в новые технологии включая ИИ и ЦОД отметил Дэниэл Ким из HSBC Holdings ifax go

Экономика159 дней назад

Bloomberg4you

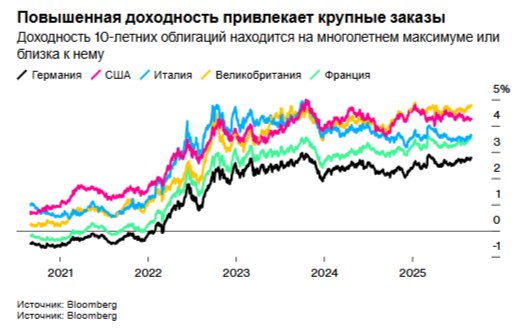

На европейском рынке облигаций ожидается рекордный объём эмиссии поскольку Великобритания и Италия предложили крупные сделки что положило начало сентябрьскому ажиотажу в сфере финансирования после летнего затишья Согласно данным собранным Bloomberg 28 эмитентов планируют привлечь не менее 49 6 млрд евро 57 7 млрд долларов США Таким образом Европа может побить предыдущий рекорд по однодневному сбору средств в размере 47 6 млрд евро установленный в начале этого года Резкий рост предложения отражает традиционную активизацию в сентябре когда правительства и компании возвращаются на рынки после праздников чтобы разместить больше ценных бумаг до конца года Высокая доходность побуждает инвесторов делать крупные заказы даже несмотря на сохраняющиеся финансовые проблемы в таких странах как Франция и Великобритания Великобритания привлекла 14 миллиардов фунтов стерлингов 18 7 миллиарда долларов США за счёт 10 летнего выпуска казначейских облигаций самого крупного за всю историю после того как было получено заказов на сумму более 141 миллиарда фунтов стерлингов По словам Дэна Шейна главы европейского долгового синдиката в Morgan Stanley одного из организаторов размещения в сделке приняли участие международные покупатели на долю которых пришлось 40 распределения Цена сделки с учётом новой эмиссии составляет менее 1 5 базисных пункта что свидетельствует о высоком спросе на программу выпуска казначейских облигаций сказал он Особенно приятно видеть активное участие международных центральных банков в книге заявок которые покупают новые облигации в рамках управления собственными резервами центральных банков Тем временем Италия получила более 218 млрд евро в виде спроса на семилетние облигации на сумму 13 млрд евро и 30 летние облигации на сумму 5 млрд евро Французские корпоративные заёмщики продолжали выходить на рынок в преддверии вотума доверия правительству на следующей неделе а компания Unibail Rodamco Westfield продала бессрочные гибридные облигации на сумму 685 млн евро Множество банков и корпораций выходят на рынок несмотря на то что стоимость заимствований выросла по сравнению с минимумами зафиксированными в прошлом месяце Спрос на новые долговые обязательства подпитывается практически непрерывным притоком инвесторов в фонды облигаций в течение всего лета Bloomberg4you

Экономика159 дней назад

Похожие новости

+3

+3

+20

+20

+2

+2

+4

+4

Японские акции достигают рекорда после победы премьер-министра Санаэ Такаичи

Экономика

32 минуты назад

+3

+3

Рост вкладов населения в России: Бурятия на 72 месте, Амурская область в топ-30

Экономика

2 часа назад

+20

+20

OZON одобрил допразмещение акций для программы мотивации

Экономика

32 минуты назад

Россияне удивлены рекордными платежами за ЖКУ после роста тарифов

Экономика

1 день назад

+2

+2

Число обанкротившихся компаний в Германии увеличилось на 80,5% за три года из-за санкций ЕС

Экономика

1 час назад

Цены на металлолом и металлопродукцию в России: январские изменения и прогнозы

Экономика

3 часа назад

+4

+4