9 августа, 15:43

Индекс МосБиржи растет на фоне ожиданий встречи президентов России и США

Финам.RU Новости компаний

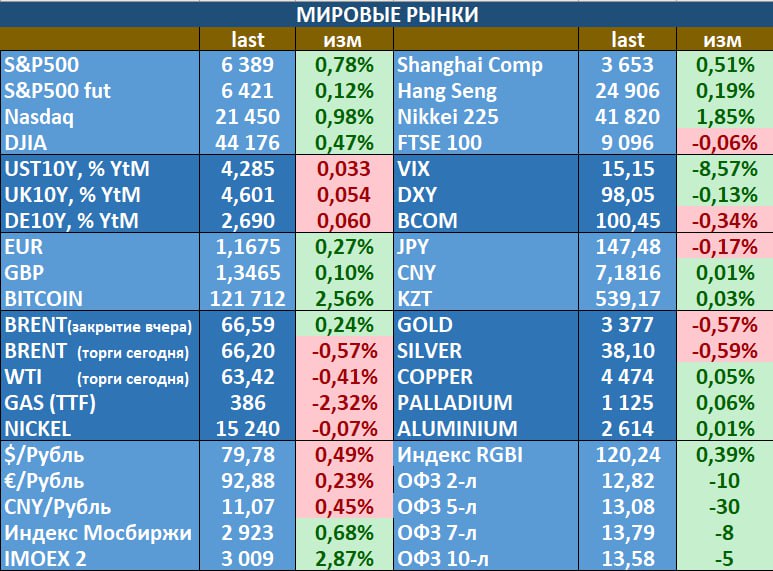

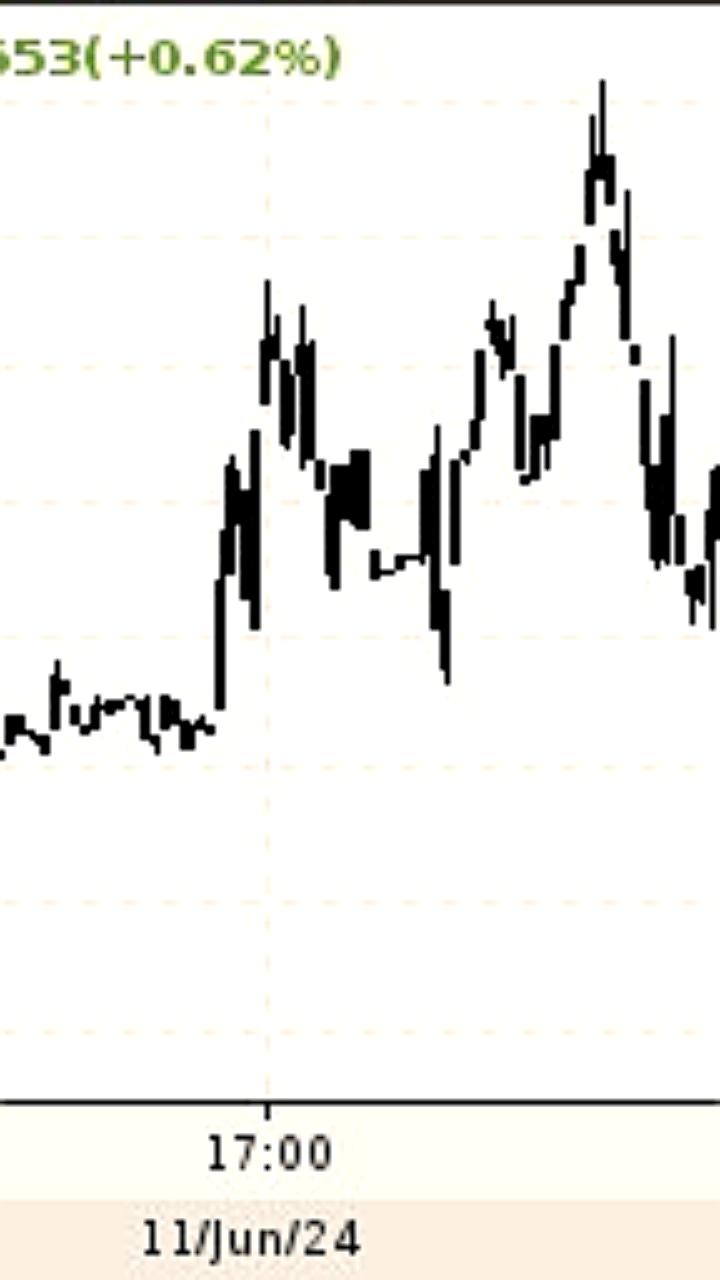

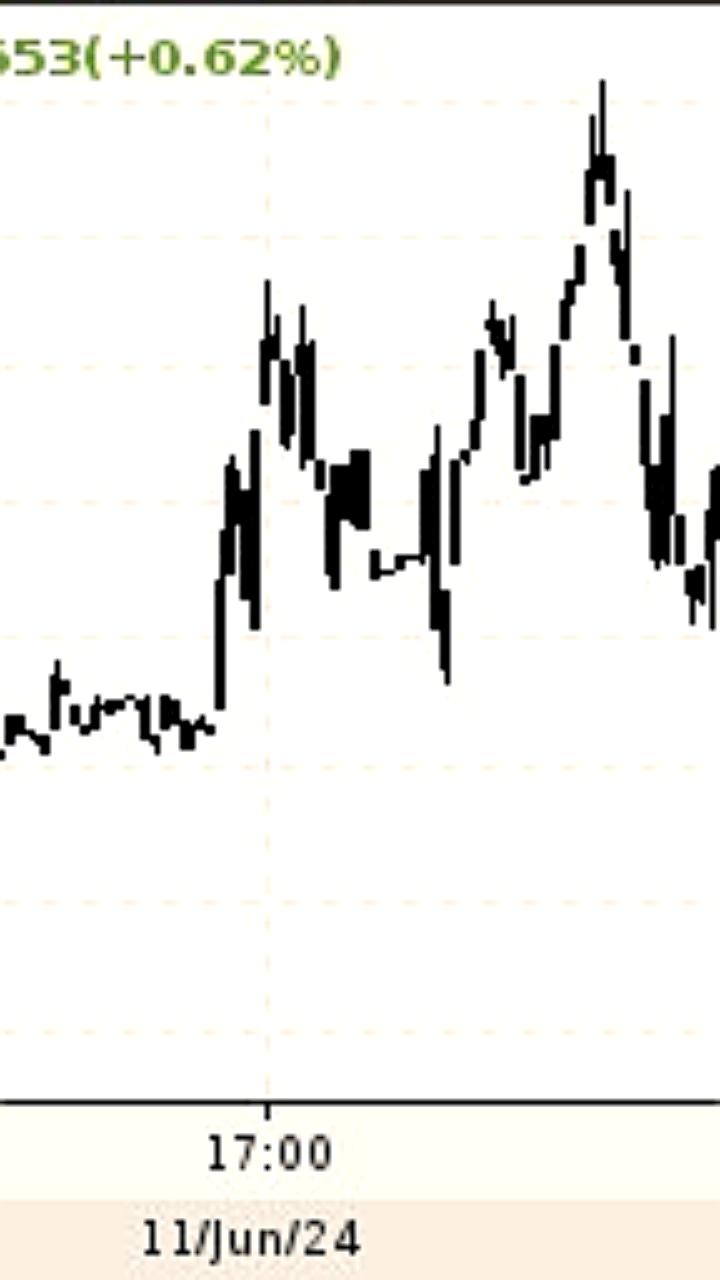

Рынок снижает обороты - индекс МосБиржи растет на полпроцента Индекс МосБиржи теряет импульс к росту. В утренние часы в пятницу, 8 августа, индикатор открылся на отметке 2891,14 пункта, прибавляя 0,5%. В рост вместе с ним идут котировки МКБ +4,1% , ГЕНЕТИКО +3,55% , “Позитива” +2,46% , испытывают спад “Юнипро” -1,13% , “Башнефть” -0,57% , “Татнефть” -0,38% . По сравнению с вчерашним днем подъем на рынке не особо существенный. Напомним, что накануне рынку покорилась отметка в 2900 пунктов по индексу МосБиржи. “Повышательное движение рынка происходило при крайне высокой торговой активности обороты превысили 184 млрд рублей - это максимумы с апреля . Открывает следующую цель роста - район 3010-3050 пунктов. Но ждем, что сегодня импульс к росту ослабнет, а волатильность снизится - рынок перед выходными перейдет к проторговке текущих уровней в осмыслении дальнейшего развития событий на фоне слабости нефтяных котировок. Целевым по индексу МосБиржи на сегодня видим диапазон 2850-2920 пунктов”, - говорят в центре аналитики и экспертизы департамент стратегии ПАО “Банк ПСБ”. Также напомним, что драйвером роста для рынка вчера послужили сообщения в СМИ о готовящейся встрече президентов РФ и США по теме украинского конфликта. Однако сегодня на передний план выходит возможное введение вторичных санкций против партнеров РФ. Тем временем нефть утром дешевеет на 0,78% - до 65,91 доллара за баррель марки Brent. А рубль слабеет на 0,54% к юаню - до 11,0495.

Экономика187 дней назад

Мои Инвестиции

Итоги дня и недели 4 — 8 августа Индекс Мосбиржи по итогам недели вырос на 7,1% и закрылся на отметке 2924. Лидерами роста среди ценных бумаг, входящих в базу расчёта, стали акции «Юнипро» +15,5% , «НОВАТЭКа» +14,4% , «Газпрома» +13,1% , «Татнефти» прив. +11,8% , МКБ +11,3% . Прошедшему росту рынок целиком обязан геополитическим новостям. В то же время курс рубля стоит на месте, а цена нефти устойчиво снижается. Сегодня цена Brent опускалась до $66. Цена нефти Brent в рублях сейчас находится на отметке 5300, близко к трёхлетним минимумам. Спотовая цена золота в последние 4 месяца стоит в диапазоне приблизительно 3200-3450 долларов. Новости о введении пошлин на швейцарское золото со стороны США значительного влияния на спотовый рынок драгметалла не оказали, хотя фьючерсы обновили максимум. До исторического максимума от 22 апреля на отметке 3500 долларов спотовой цене ещё довольно далеко. Золото в последние месяцы стоит на месте вместе с курсом доллара, в то время как внимание участников рынка переключилось на криптовалюты. Драгметалл стал в меньшей степени рассматриваться как инструмент для ухода от доллара как резервной валюты, позиции которой пошатнулись. Это также может быть связано с тем, что цена золота уже очень сильно оторвалась от стоимости добычи, которая сейчас даже у 10% наименее маржинальных золотодобытчиков составляет 2500 долларов. Таким образом, цена золота снова коррелирует с курсом доллара к основным валютам. На перспективе ближайших дней мы ждём скорее ослабления доллара, так что, на наш взгляд, и спотовая цена драгметалла имеет шанс вырасти, а может и обновить исторический максимум. Но в целом в ближайший месяц мы не ждём начала сильного тренда в золоте ни в сторону роста, ни в сторону снижения. #ИтогиНедели

Экономика187 дней назад

Инвестирую

Итоги дня и недели 4 — 8 августа Индекс Мосбиржи по итогам недели вырос на 7,1% и закрылся на отметке 2924. Лидерами роста среди ценных бумаг, входящих в базу расчёта, стали акции «Юнипро» +15,5% , «НОВАТЭКа» +14,4% , «Газпрома» +13,1% , «Татнефти» прив. +11,8% , МКБ +11,3% . Прошедшему росту рынок целиком обязан геополитическим новостям. В то же время курс рубля стоит на месте, а цена нефти устойчиво снижается. Сегодня цена Brent опускалась до $66. Цена нефти Brent в рублях сейчас находится на отметке 5300, близко к трёхлетним минимумам. Спотовая цена золота в последние 4 месяца стоит в диапазоне приблизительно 3200-3450 долларов. Новости о введении пошлин на швейцарское золото со стороны США значительного влияния на спотовый рынок драгметалла не оказали, хотя фьючерсы обновили максимум. До исторического максимума от 22 апреля на отметке 3500 долларов спотовой цене ещё довольно далеко. Золото в последние месяцы стоит на месте вместе с курсом доллара, в то время как внимание участников рынка переключилось на криптовалюты. Драгметалл стал в меньшей степени рассматриваться как инструмент для ухода от доллара как резервной валюты, позиции которой пошатнулись. Это также может быть связано с тем, что цена золота уже очень сильно оторвалась от стоимости добычи, которая сейчас даже у 10% наименее маржинальных золотодобытчиков составляет 2500 долларов. Таким образом, цена золота снова коррелирует с курсом доллара к основным валютам. На перспективе ближайших дней мы ждём скорее ослабления доллара, так что, на наш взгляд, и спотовая цена драгметалла имеет шанс вырасти, а может и обновить исторический максимум. Но в целом в ближайший месяц мы не ждём начала сильного тренда в золоте ни в сторону роста, ни в сторону снижения. #ИтогиНедели

Экономика186 дней назад

Cashflow - Ваш денежный поток

На следующей неделе центральное место для российского рынка акций будет играть геополитика. Потенциальная встреча президентов России и США и сближение позиций по украинскому конфликту может вывести Индекс Московской биржи на новые локальные максимумы. Отмечаем, что несмотря на позитив на рынке, неопределенность вообще и по конкретным точкам соприкосновения остается. Также на неделе нас ждёт несколько корпоративных отчетов. 11 августа Сбер опубликует отчёт за июль и 7 месяцев года по российским стандартам. Ожидания нейтрально-позитивные. 12 августа операционный отчёт за июль и 7 месяцев опубликует компания Аэрофлот. В фокусе - общий размах негативного влияния на операционные показатели кибератаки и нескольких транспортных коллапсов. 12 августа - последний день для покупки акций компании Ростелеком под дивиденды за прошлый год. Компания выплачивает дивиденды из расчета 2,71 рубля на одну обыкновенную акцию и 6,25 рублей на одну привилегированную акцию, что даёт дивидендную доходность около 3,93% и 8,32% соответственно. 13 августа финансовый отчёт по МСФО за второй квартал и первое полугодие опубликует компания ИКС 5. Ожидания от отчёта лидера продуктового ритейла позитианые на основании операционных метрик, которые были опубликованы ранее. 13 августа финансовый отчет по МСФО может представить компания ВК. Ожидания нейтральные. Рост бизнеса почти наверняка продолжится. Вопрос в темпах. Традиционно фокус на затратах. Также на следующей неделе ждём отчетов от других компаний, которые могут опубликовать отчётностью за квартал и полугодие и не обозначали этого заранее. Не рекомендация! #ИнвестИдеи Ставьте лайк , если канал полезен

Экономика185 дней назад

MMI

- индекс Мосбиржи превысил сегодня отметку в 3000 в ожидании переговоров на Аляске в эту пятницу, прибавив почти три процента. Возможный позитивный исход встречи также оказывает давление и на нефть - в этом случае, поставки российской нефти на мировой рынок могут увеличиться, впрочем, "черное золото" в последние дни и так находится под давлением из-за намерений OPEC+ существенно нарастить добычу в сентябре. Феерия в крипте, включая биткоин, и некоторые эксперты уже предупреждают о вероятности образования пузырей в этом сегменте.

Экономика184 дня назад

MetalTorg.ru новости

Цветные металлы ждут информации о сделке с Китаем и данных по инфляции в США #Зарубежье #Цветная_металлургия #медь В понедельник, 11 августа, цены на медь снизились после того, как чилийские власти разрешили компании Codelco частично возобновить добычу на руднике El Teniente, на участках, не затронутых землетрясением, а также на фоне укрепления доллара, тогда как рынок ожидает новой информации по поводу ситуации с процентными ставками в США. Базовый контракт на медь на LME снизился в цене на 0,4%, до $9722 за т. За прошедшую неделю цена металла выросла на 1,4%. Тем временем производственные цены в Китае снизились в июле более, чем ожидали аналитики, тогда как потребительские цены остались неизменными, указывая на вялый внутренний спрос. Президент США Дональд Трамп ушел в понедельник от ответа на вопрос, касательно того, продлит ли он предельный срок 12 августа на заключение торгового соглашения с Пекином, обещая в противном случае более высокие американские пошлины на китайские товары. "Мы посмотрим, что будет", - заявил журналистам г-н Трамп. Также он указал на возможность увеличить торговлю с Россией в случае заключения договора о мире на Украине. Тем временем на складах LME зафиксирован в июле приток значительных объемов китайской меди и индийского алюминия, тогда как доля России в обоих металлах сократилась. Также рынок ожидает американских данных по инфляции, которые могли бы помочь с прогнозами касательно снижения ключевой ставки Федрезервом в следующем месяце, отмечает один из трейдеров. Алюминий подешевел на LME на 0,8%, до $2586,50 за т. Цена цинка снизилась на 0,6%, до $2810,50 за т. Котировки цены свинца снизились на 0,5%, до $1997 за т. Олово подорожало на 0,3%, до $33715 за т. Фьючерс на никель с поставкой через 3 месяца подорожал на 1%, до $15295 за т.

Экономика183 дня назад

ПСБ Аналитика

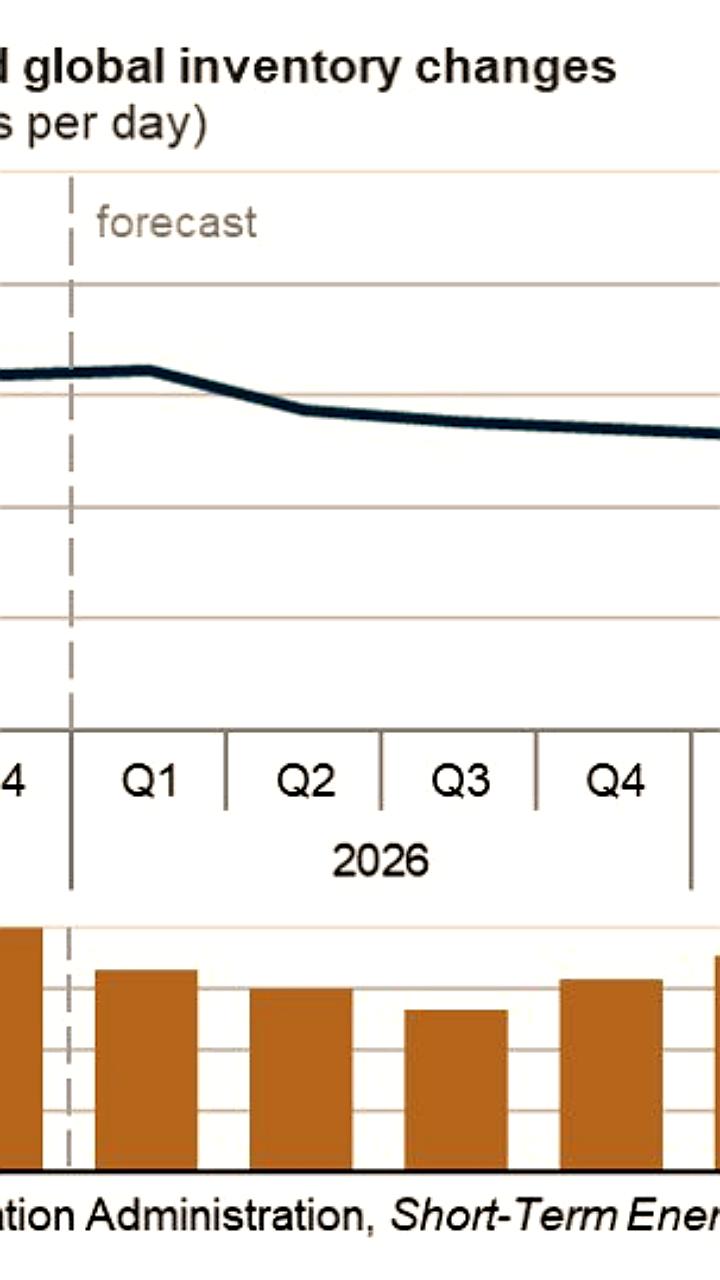

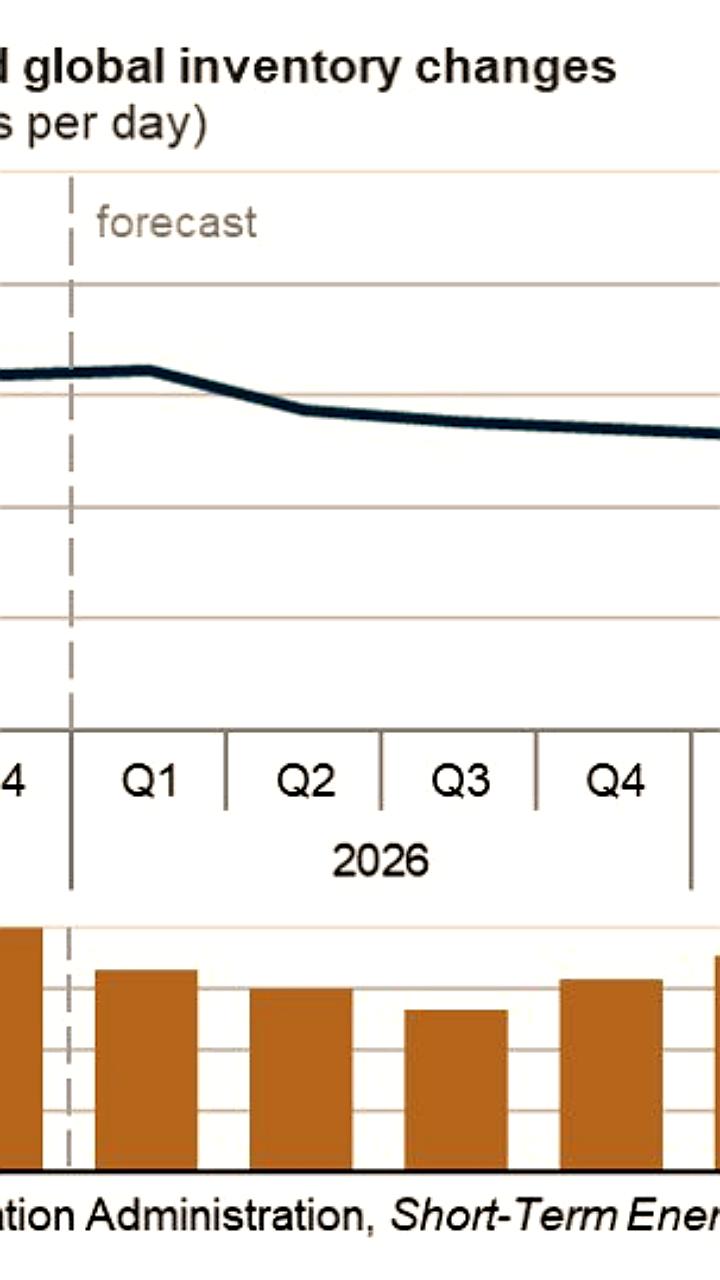

Итоги недели 4 - 8 августа Рынок акций Индекс МосБиржи смог выйти в район 2900 пунктов. Полагаем, что рынок акций на следующей неделе продолжит реагировать на новостной фон, но в целом будет пытаться продолжить рост в направлении 3020-3050 пунктов. Ключевым событием недели станет ожидаемая встреча двух президентов, успешность которой может стать долгожданным триггером для развития фазы среднесрочного роста фондового рынка. Рынок облигаций Индекс RGBI достиг отметки 120 пунктов – максимума с февраля 2024 г. Всплеску оптимизма способствовали сообщения о возможной скорой встрече президентов России и США, а также позитивные данные по инфляции. Ожидаем закрепление индекса RGBI выше круглой отметки в 120 пунктов. Несмотря на уже прошедший сильный рост котировок ОФЗ, потенциал в длинных госбумагах по-прежнему сохраняется. Валютный рынок Рубль сдержанно реагировал на улучшение новостного фона по геополитике и неплохие недельные данные по потребительской инфляции, которые дают основания ждать от ЦБ дальнейшего смягчения ДКП. Пока не видим достаточных оснований для понижения нашего целевого диапазона по юаню и длительного закрепления китайской валюты на более низких уровнях. Сохраняем его на уровне 11-11,5 руб., но не исключаем локальные попытки курса опуститься ниже на новостных факторах. Нефть Цены на Brent потеряли 6,6%, ближайший фьючерс опустился ниже $67. Фактор ОПЕК+ в сентябре на рынок вернутся объемы совокупно в 2,2 млн барр./день и геополитика придавливают цены на нефть. Сохраняющийся неплохим сезонный спрос на нефтепродукты сдерживает от более сильного снижения. Полагаем, что на следующей неделе котировки Brent будут находиться в зоне $65-70. Подробнее>> #итогинедели Аналитический Центр ПСБ

Экономика187 дней назад

Cbonds.ru

#Аналитика Research Hub Cbonds: самое популярное за неделю За неделю с 4 по 8 августа в Research Hub Cbonds было опубликовано свыше 260 аналитических материалов от 60 провайдеров – ведущих банков, брокерских и управляющих компаний, рейтинговых агентств. ТОП-5 самых читаемых обзоров: «Бюллетень по драгоценным металлам Июль 2025 » от Cbonds от 4 августа: «В июле цены на золото продолжили демонстрировать устойчивый восходящий тренд, торгуясь в диапазоне $3 300–3 400 за тройскую унцию и оставаясь вблизи исторических максимумов, достигнутых весной». «"Минутки" ЦБ РФ: два лагеря» от Газпромбанка от 7 августа: «ЦБ опубликовал резюме обсуждения ключевой ставки советом директоров в июле. Отчет указывает на то, что 25 июля сформировалось два «лагеря»: за скромный шаг снижения ставки 100 б.п. и за реализовавшийся более широкий шаг 200 б.п. ». «Сценарный анализ рынка ОФЗ 2025» от ИК Айгенис от 6 августа: «Сценарий «Дезинфляционный» предполагает существенное расширение предложения, которое начинает полностью покрывать повышенный внутренний спрос, за счет увеличения инвестиций в основной капитал и более высоких темпов прироста совокупной факторной производительности». «#RAIF: Daily Focus» от Райффайзенбанка от 5 августа: «В августе Минфин снизит объем регулярных продаж валюты в рамках бюджетного правила до 6,2 млрд руб 18,8 млрд руб. в июле . Это достаточно существенное улучшение, которое вряд ли может быть объяснено ростом цен на нефть и увеличением физических объемов добычи». «Рынки рассчитывают на снижение процентных ставок» от Альфа-Банка от 4 августа: «Мы подтверждаем наш прогноз, предполагающий снижение цен на нефть в краткосрочной перспективе. Так, по нашим оценкам, Brent продолжит торговаться в диапазоне $65-70 за баррель, несмотря на рост волатильности на рынке, связанный с продолжающимися торговыми войнами и новыми санкционными ограничениями».

Экономика186 дней назад

РСХБ Управление Активами

Итоги недели и прогноз на следующую неделю Спикер - Александр Власенко, портфельный управляющий «РСХБ Управление Активами»: «Прошедшая торговая неделя продемонстрировала позитивную динамику: индекс Московской биржи за неделю вырос на 6,1%, а индекс РТС поднялся на 7,4%. Нефть торговалась в узком диапазоне $66-70, в пятницу оказавшись ближе к нижней границе, на уровне $66,8 за баррель BRENT. Российский рубль за неделю практически не изменился по отношению к доллару, хотя котировки в течение недели колебались в пределах одного рубля. В пятницу курс вернулся на уровень 79,6 руб. за доллар. Рынок начал резко расти в среду на вечерней сессии, после завершения встречи президента РФ и и спецпосланника Президента США Стивена Уиткоффа. Разогрев рынку придал комментарий Трампа, о том, что Уиткофф провел очень продуктивную встречу с президентом России. В четверг в прессе началось обсуждение комментариев о высокой вероятности встречи Путина и Трампа в ближайшее время. Это позитивно повиляло на динамику фондового рынка, росли как облигации, так и акции. Среди акций, входящих в Индекс МосБиржи, а также портфели фондов акций под управлением РСХБ УА, наибольший рост котировок продемонстрировали бумаги Юнипро +13,4% после опубликования хороших результатов по МСФО за 1-е полугодие 2025, а также акции Новатэка +12,8% на фоне геополитических событий. Лидером по снижению цен за неделю оказались привилегированные акции Софтлайн, потерявшие за неделю 1,5% из-за начала периода приема оферт по биржевому варианту третьего этапа обмена глобальных депозитарных расписок ГДР Noventiq Holdings plc на акции ПАО «Софтлайн». На следующей неделе мы ожидаем продолжения позитивной динамики рынка акций, на фоне появления конкретики о времени и месте встречи президентов РФ и США для обсуждения украинской проблемы, возможно появятся какие-то важные детали, способные позитивно повлиять на настрой инвесторов.» #Власенко #прогноз

Экономика186 дней назад

Пронедра

Обзор рынка металлов на 11 августа Прошедшая неделя вновь была насыщена геополитическим новостями, которые притормозили рост золота и остановили падение меди. Также новости из Китая о закрытии литиевого рудника подтолкнули металл вверх. Резко, почти на 8%, упал палладий - ранее Норникель опубликовал прогноз, согласно которому спрос на металл по итогам 2025 года упадет на 5%. Золото: $3 372.77 за унцию -0.03% Медь: $4.45 за фунт +0.31% Сталь: $450.18 за тонну +1.13% Уран: $71.95 за фунт -0.70% Алюминий: $2 615.75 за тонну +1.65% Литий: $10 373.88 за тонну +4.41% Олово: $33 736 за тонну +3.14% Платина: $1 317.70 за унцию -1.13% Титан: $6 823.09 за тонну 0% Палладий: $1 125.50 за унцию -7.46% Пронедра/Подписывайся

Экономика184 дня назад

Похожие новости

+1

+1

+3

+3

+2

+2

Индекс Мосбиржи растет на фоне возможного визита украинской делегации в Москву

Экономика

15 часов назад

EIA и НААНС МЕДИА обновили прогнозы цен на нефть Brent на 2026 год

Экономика

1 день назад

+1

+1

Индекс RGBI опустился ниже 116 пунктов на фоне ожиданий решения ЦБ

Экономика

1 день назад

Розничный оборот в России в 2025 году вырос на 2,6% до 61,3 трлн рублей

Экономика

16 часов назад

+3

+3

Ценовые ожидания компаний в России снизились в феврале 2026 года

Экономика

12 часов назад

+2

+2

Рубль укрепился на 20% к доллару в 2025 году

Экономика

1 день назад