12 марта, 07:44

JetLend анонсирует IPO в марте 2025 года, став первым в своем секторе

Газпромбанк Инвестиции

JetLend: пионер краудлендинга в России JetLend — краудлендинговая платформа прямых инвестиций, которая позволяет бизнесу привлекать средства для развития, а инвесторам — получать инвестиционный доход. Суммарно платформа помогла привлечь для заемщиков более 20 млрд рублей, а клиентами JetLend стали 3792 компании. В начале марта 2025 года JetLend объявила о проведении IPO, которое станет первым в 2025 году. Ожидается, что книга заявок откроется 12 марта 2025 года. В преддверии первичного размещения аналитики сервиса Газпромбанк Инвестиции разобрали бизнес компании. Из обзора вы узнаете: секреты краудлендинга: потенциал роста и перспективы развития; сильные и слабые стороны компании; финансовые показатели JetLend: доля на рынке, выручка, прибыль и таргеты. Читать обзор в блоге

Экономика349 дней назад

СМАРТЛАБ НОВОСТИ

СПБ биржа с 12 марта начала собирать предварительные оферты на покупку акций JetLend Читать далее

Экономика348 дней назад

Финам.RU Новости компаний

JetLend установил границу цены IPO в 60-65 рублей за акцию Краудлендинг-платформа JetLend установила цену первичного размещения IPO в диапазоне 60-65 рублей за акцию, говорится в сообщении компании. Объявленный ценовой диапазон IPO соответствует рыночной капитализации в размере 6-6,5 млрд рублей без учета средств, привлекаемых в рамках предложения. «Предполагается, что основную часть предложения составит дополнительная эмиссия акций компании в объеме до 650 млн рублей», - добавили в JetLend. Общий размер IPO может составить до 1 млрд рублей, а доля акций группы в свободном обращении free-float может составить до 14%. В рамках IPO действующие акционеры JetLend имеют возможность продать принадлежащие им бумаги на сумму до 151,42 млн рублей. Компания планирует направить привлеченные в рамках IPO средства на дальнейший рост бизнеса. Сбор заявок на участие в IPO продлится с 12 по 25 марта 2025 года. Ожидается, что старт торгов акциями JetLend под тикером JETL начнется 26 марта после объявления цены предложения. Площадкой для размещения была выбрана СПБ Биржа. Участие в IPO может стать выгодной частью инвестиционного портфеля. Инвестируйте в перспективные компании и получайте дополнительный доход. Станьте первым среди первых. Аналитики «Финама» тщательно отбирают для вас самые интересные IPO.

Экономика348 дней назад

БКС Экспресс

Краудлендинг-платформа JetLend объявила параметры IPO Краудлендинг-платформа JetLendобъявила параметры первичного публичного размещения акций IPO , говорится в официальном пресс-релизе компании. Основные параметры: • Ценовой диапазон установлен в пределах от 60 до 65 руб. за одну акцию, что соответствует рыночной капитализации JetLend в размере от 6 до 6,5 млрд руб. без учета средств, которые планируется привлечь в рамках IPO. • Предполагается, что основную часть предложения составит дополнительная эмиссия акций компании в объеме до 650 млн руб. • В рамках IPO действующие акционеры JetLend могут продать принадлежащие им бумаги на сумму до 151,42 млн руб., что позволит сбалансировать аллокацию инвесторам и создаст дополнительную ликвидность для акций на вторичном рынке. • Акционеры-основатели предоставят бумаги на сумму до 25% от базового размера IPO, которые могут быть использованы для проведения возможной стабилизации на вторичных торгах в период до 70 календарных дней после их начала. • Общий размер IPO может составить до 1 млрд руб., а доля акций в свободном обращении free-float — до 14%. Прием заявок начался с 10:00 МСК 12 марта и продлится до 12:00 МСК 25 марта. Старт торгов акциями под тикером JETL и ISIN RU000A10A0J4 начнется 26 марта 2025 г. после объявления цены предложения.

Экономика348 дней назад

Цифра брокер

1 «ДжетЛенд» — ведущая российская компания в секторе краудлендинга, первая и пока единственная в своем секторе, решившая провести IPO Компания является лидером отрасли по объему выдач с долей рынка 42% по итогам 2024 года и занимает третье место по величине активов в секторе краудлендинга. С 2021 года совокупный портфель займов «ДжетЛенд» вырос в 14 раз, количество инвесторов увеличилось в 11 раз и к настоящему времени составляет около 64 тыс. Финансирование на площадке «ДжетЛенд» получили 3587 компаний. В преддверии предстоящего IPO мы рассмотрели ключевые аспекты деятельности компании и провели оценку потенциальной рыночной капитализации «ДжетЛенд». Подробности в обзоре от аналитиков «Цифра брокер»

Экономика349 дней назад

Дивиденды Forever

Краудлендинг-платформа JetLend установила ценовой диапазон IPO — ₽60-65 за акцию. Сбор заявок 12 - 25 марта. Начало торгов - 26 марта – компания Читать далее

Экономика348 дней назад

Stock News

ДжетЛенд Холдинг #JETL, #ipo2025 JetLend начала сбор заявок на участие в IPO JetLend установила ценовой диапазон размещения акций в рамках IPO на СПБ Бирже на уровне ₽60-65 за бумагу. Сбор заявок начинается сегодня и продлится до 25 марта. Компания рассчитывает привлечь ₽650-700 млн для дальнейшего развития бизнеса, разместив 10 млн акций допэмиссии и 2,2 млн акций основателей и миноритариев. IPO также позволит реализовать долгосрочную программу мотивации сотрудников и повысить узнаваемость компании среди потенциальных партнеров и клиентов. Источник: jetlend.ru

Экономика348 дней назад

Северный Телеграф

ПАО "ДжетЛенд Холдинг", владеющее платформой JetLend для инвестирования в бизнес через займы, установила ценовой диапазон IPO в размере от 60 до 65 рублей за акцию, сообщила компания.Ожидается, что в рамках IPO инвесторам будет предложено 10 млн акций допэмиссии.

Экономика348 дней назад

Frank Media Invest

«ДжетЛенд Холдинг» объявил ценовой диапазон IPO Краудлендинговая платформа «ДжетЛенд Холдинг» объявила ценовой диапазон для первичного размещения акций – 60–65 рублей за бумагу. Компания предложит 10 млн акций допэмиссии, а рыночная капитализация оценивается в 6–6,5 млрд рублей. Сбор заявок стартует 12 марта и продлится до 25 марта. Бумаги начнут торговаться на СПБ Бирже с 26 марта под тикером JETL. Участвовать смогут как институциональные, так и частные инвесторы, прошедшие тестирование. Читайте подробнее на сайте

Экономика348 дней назад

Т-Инвестиции

JetLend выходит на IPO Краудлендинговая платформа проводит первичное размещение акций на СПБ Бирже. Бизнес JetLend помогает инвесторам напрямую вложиться в стартапы. Группа включена в реестр Банка России, имеет растущие операционные показатели и устойчивую бизнес-модель. Бумаги компании включены в некотировальную часть списка. Таким образом, предложение будет доступно для российских физических лиц — квалифицированных и неквалифицированных инвесторов, прошедших тестирование. Сбор заявок уже начался. Продлится он до 9:00 мск 25 марта. Поучаствовать в IPO можно в соответствующем разделе в приложении, на сайте или в терминале. Торги акциями под тикером JETL начнутся 26 марта. Параметры предложения: Диапазон цены: 60—65 рублей за бумагу, что соответствует капитализации компании 6—6,5 млрд рублей. В рамках IPO наряду с бумагами, выпущенными в рамках дополнительной эмиссии на общую сумму 650 млн рублей , основатели и миноритарные акционеры JetLend при необходимости смогут увеличить размер предложения за счет продажи части принадлежащих им акций до 151,42 млн рублей . Это позволит создать дополнительную ликвидность на вторичном рынке и оптимизировать аллокацию. Целевой объем доли акций в свободном обращении free-float после IPO — около 14%. Вырученные средства платформа планирует направить на масштабирование бизнеса, наращивание базы пользователей, технологическое развитие сервисов и расширение продуктового портфеля. Также JetLend собирается выйти на новые сегменты рынка и реализовать долгосрочную программу мотивации сотрудников. Акционеры-основатели и миноритарные акционеры приняли на себя обязательства, ограничивающие продажу своих бумаг в течение 180 дней с даты окончания размещения. Совокупная доля акционеров, не включенных в lock up, не превышает 2% акционерного капитала. Подробно о новом эмитенте и параметрах размещения можно почитать тут #ipo

Экономика348 дней назад

Похожие новости

+1

+1

+3

+3

+3

+3

В Днепре разоблачены мошеннические схемы по выманиванию денег у европейцев

Происшествия

6 часов назад

Расследование инсайдерских сделок в криптокомпании

Происшествия

3 часа назад

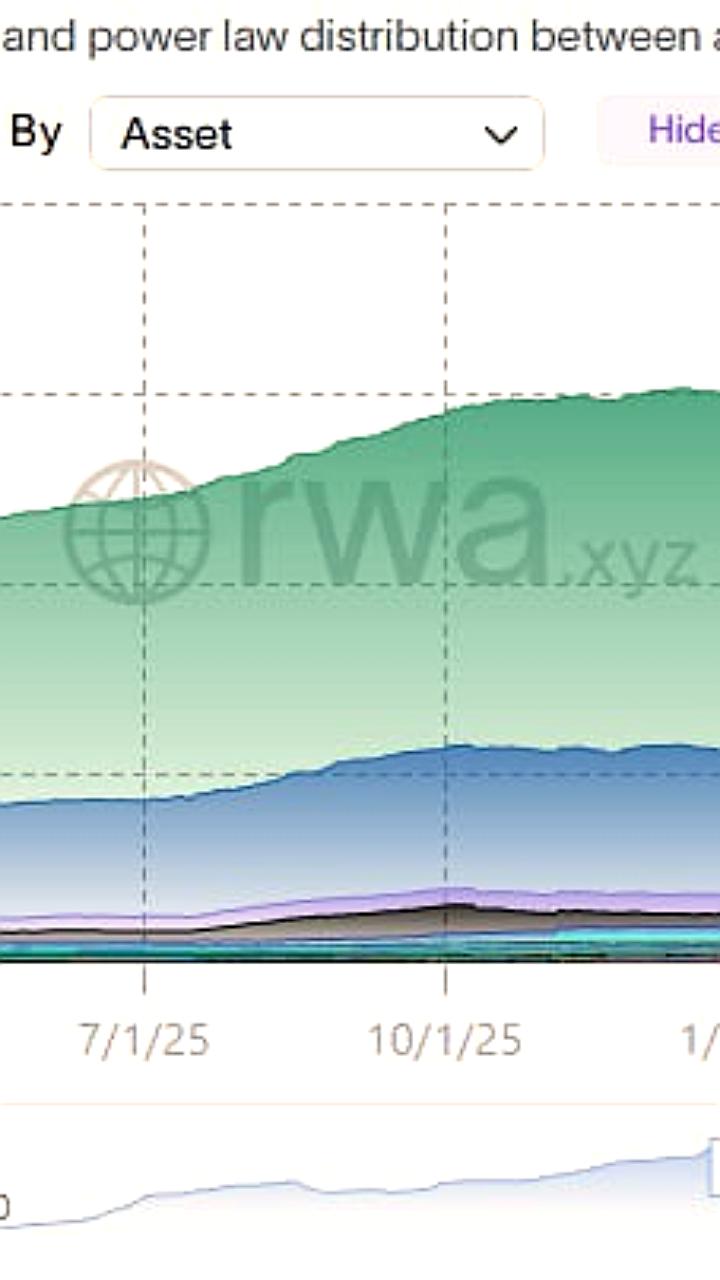

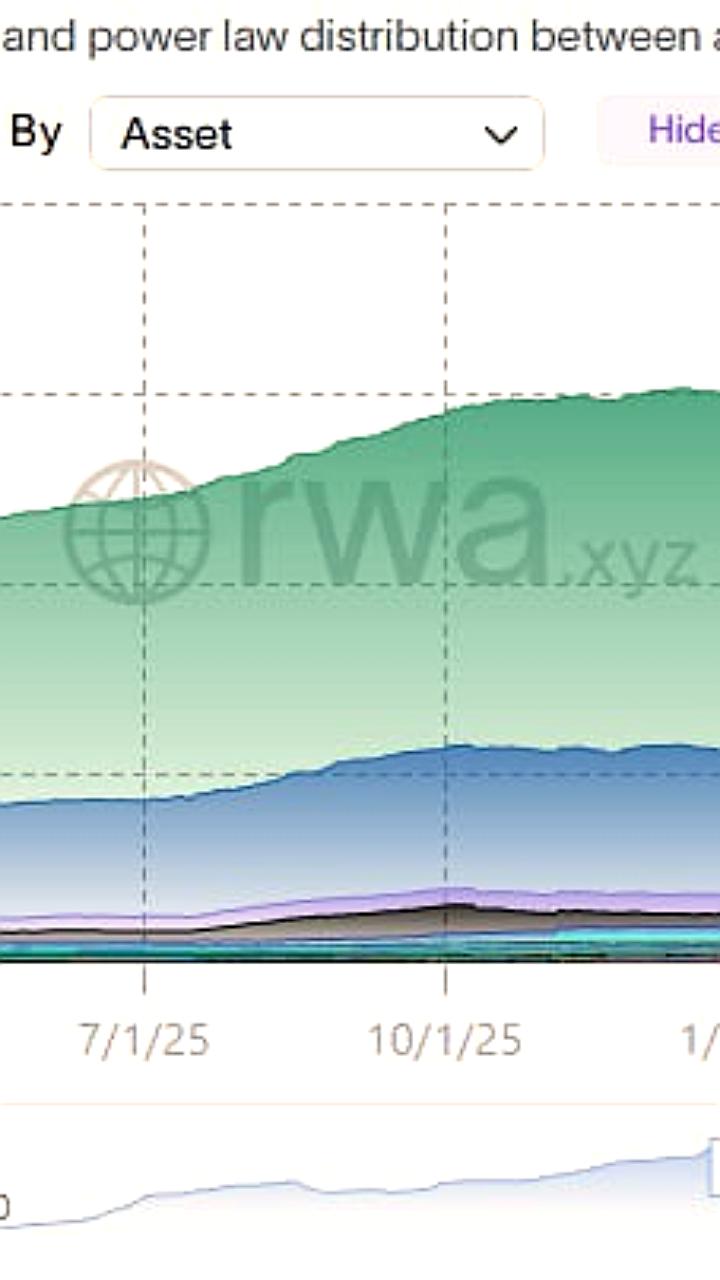

Снижение капитализации USDT на фоне роста конкурентов и новых регуляций

Экономика

1 день назад

+1

+1

Икра горбуши возглавила продажи в России в начале 2023 года

Экономика

1 день назад

+3

+3

Набиуллина предлагает ответственность за нелегальные криптооперации на Уральском форуме

Происшествия

1 день назад

+3

+3

ФНС приостановила операции ПАО Евротранс из-за задолженности

Происшествия

14 часов назад