28 февраля, 02:22

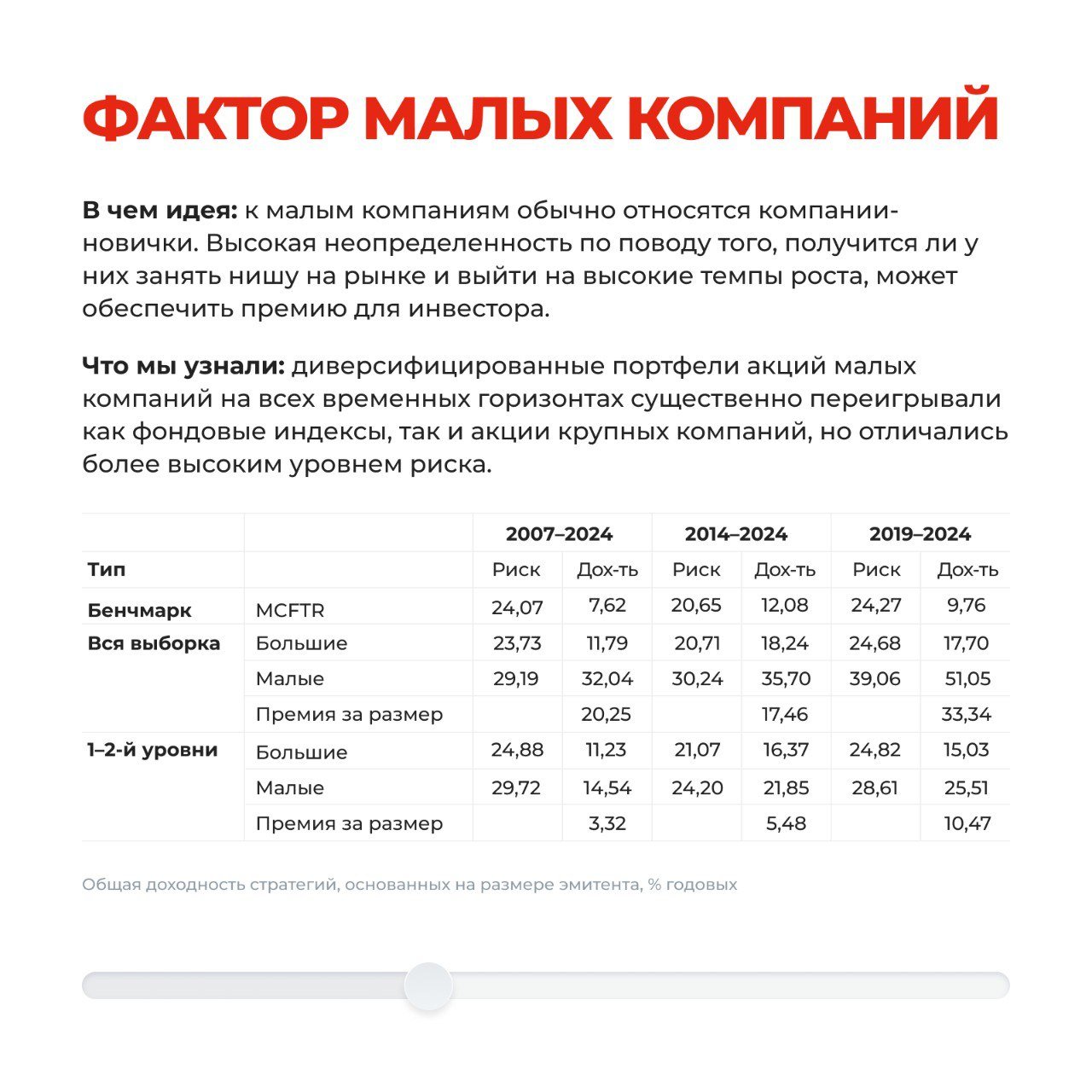

Доходность акций малых компаний значительно превышает индекс Мосбиржи, согласно исследованию УК «Альфа-Капитал»

Frank Media Invest

Доходность акций малых компаний более чем в 20 раз превысила результат индекса Мосбиржи Среднегодовая доходность акций малых компаний в 2019-2024 годах составила 46,7%, что примерно в 23 раза превысило результат бумаг индекса Мосбиржи — 2%. Это следует из доклада «Диверсификация и факторные стратегии на российском рынке акций» управляющей компании УК «Альфа-Капитал», с которым ознакомились Frank Media. Это отражает высокую премию за риск. Фактор размера капитализации, по оценкам аналитиков, дает самую большую премию среди остальных: балансовой стоимости P/B , рыночной оценки P/E , динамики бумаги в прошлом, дивидендной доходности и структуры собственности. Как отметили аналитики, в последние годы «неопытные инвесторы» стали вкладывать средства в малые компании, в том числе из-за продвижения такого подхода в соцсетях. Усиленное внимание к ряду акций малых компаний привело к резкому и зачастую необоснованному росту их стоимости», — отметили в «Альфа-Капитале». Подверженность манипуляциям сочетается с практически полной непрозрачностью ряда небольших компаний, низкой предсказуемостью, невысокой ликвидностью их бумаг. Это и делает такие компании рискованными и повышает премию к доходности их акций. Читайте подробнее на сайте

Экономика314 дня назад

РАНХиГС. Новости

Эксперты Президентской академии и «Альфа-Капитал» представили исследование о факторном инвестировании в России Лаборатория исследований рынка инвестиций «Альфа-Капитал» и эксперты Лаборатории анализа институтов и финансовых рынков ИПЭИ Президентской академии проанализировали результативность различных факторных стратегий инвестирования в российские акции за период с 2007 по август 2024 года В нашем исследовании на основе обширных эмпирических данных показан высокий потенциал факторных стратегий для российских инвесторов. За счет эффекта диверсификации и простого алгоритма отбора акций по критериям фундаментального анализа они позволяют не только переигрывать популярные фондовые индексы, но и сделать доступными вложения в акции новых растущих компаний для широкого круга инвесторов без переложения на них высоких рисков, характерных для отдельных эмитентов. Большая часть преимуществ таких стратегий сохраняется даже в секторе наиболее ликвидных акций при исключении третьего эшелона из рассмотрения. В отличие от многих стран сегодня факторные стратегии не столь активно применяются в России, но, уверен, их ждет большое будущее — прокомментировал Александр Абрамов, завлабораторией ИПЭИ Президентской академии. Исследование выявило контрцикличность акций малых компаний, а также акций с высокими дивидендами и без дивидендов — они более устойчивы при падениях рынка: в периоды рыночного роста наилучшие результаты демонстрируют ликвидные «акции стоимости» и бумаги с низкими коэффициентами P/B и P/E на длинном горизонте большинство рассмотренных стратегий опережают бенчмарки как по курсовой, так и по общей доходности с учетом дивидендов Подробнее по ссылке #Новости_Академии #Президентскаяакадемия

Экономика313 дня назад

Альфа-Капитал

Мы продолжаем анализировать популярные в инвестиционных кругах стратегии с научной точки зрения. Внимание экспертов Лаборатории исследований рынка инвестиций ЛИРИ УК «Альфа-Капитал» и РАНХиГС привлекли факторные стратегии, предполагающие отбор акций на основании определенного критерия размера компании, дивидендной доходности, оценки акций и др. . Изучив динамику российских акций с 2007 по 2024 годы, мы пришли к выводу, что факторные стратегии на российском рынке ждет большое будущее! «Факторный подход активно применяется участниками рынка, поэтому одно из первых публичных исследований на эту тему, подготовленное на основе обширных эмпирических данных об акциях российских эмитентов, имеет в том числе практический интерес. Факторные стратегии усиливают эффекты диверсификации и позволяют эффективнее управлять портфелями на разных стадиях делового цикла. Такие стратегии могут помочь инвестировать в акции новых компаний на бирже без чрезмерных рисков», — отметила Ирина Кривошеева, генеральный директор «Альфа-Капитал». Самые интересные выводы из исследования вы найдете в карточках выше, а прочитать исследование полностью можно здесь!

Экономика314 дня назад

Похожие новости

+2

+2

+1

+1

+2

+2

+3

+3

Прогнозы по облигациям и фондовому рынку России в 2026 году

Экономика

6 часов назад

+2

+2

Последний день покупки акций X5 под дивиденды: доходность 12%

Экономика

1 день назад

Саудовская Аравия открывает финансовые рынки для иностранных инвесторов

Экономика

1 день назад

+1

+1

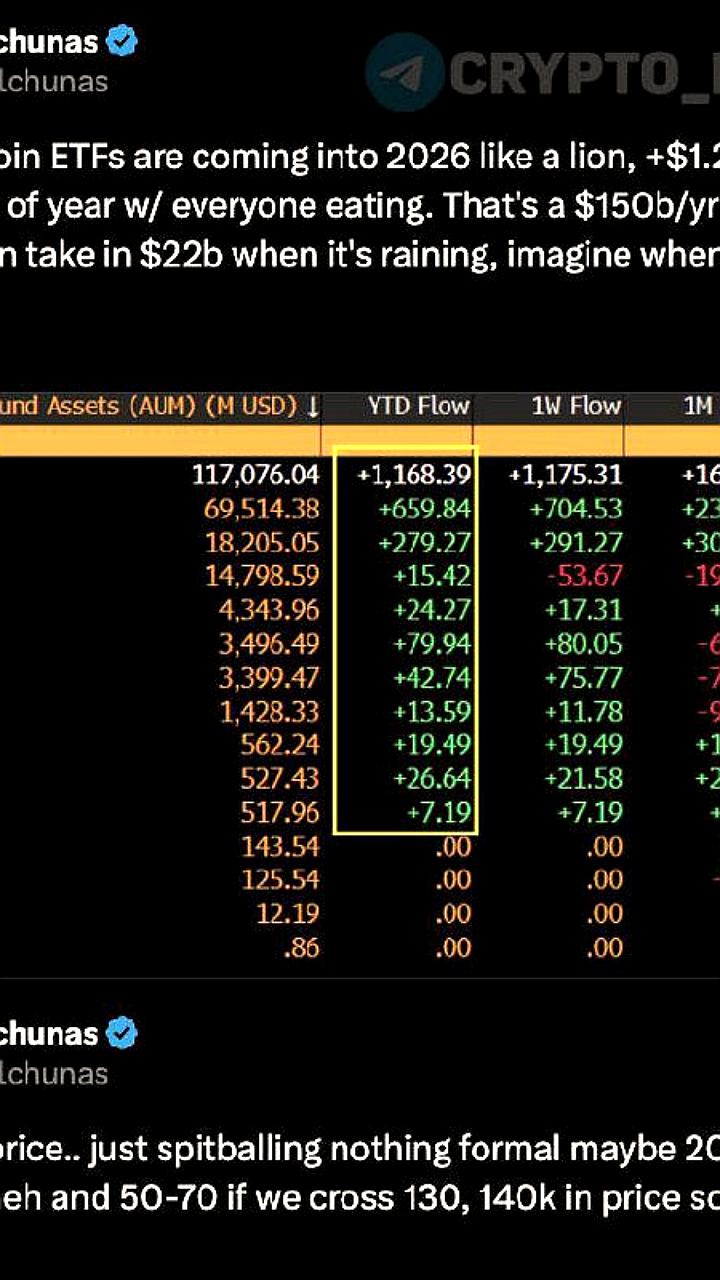

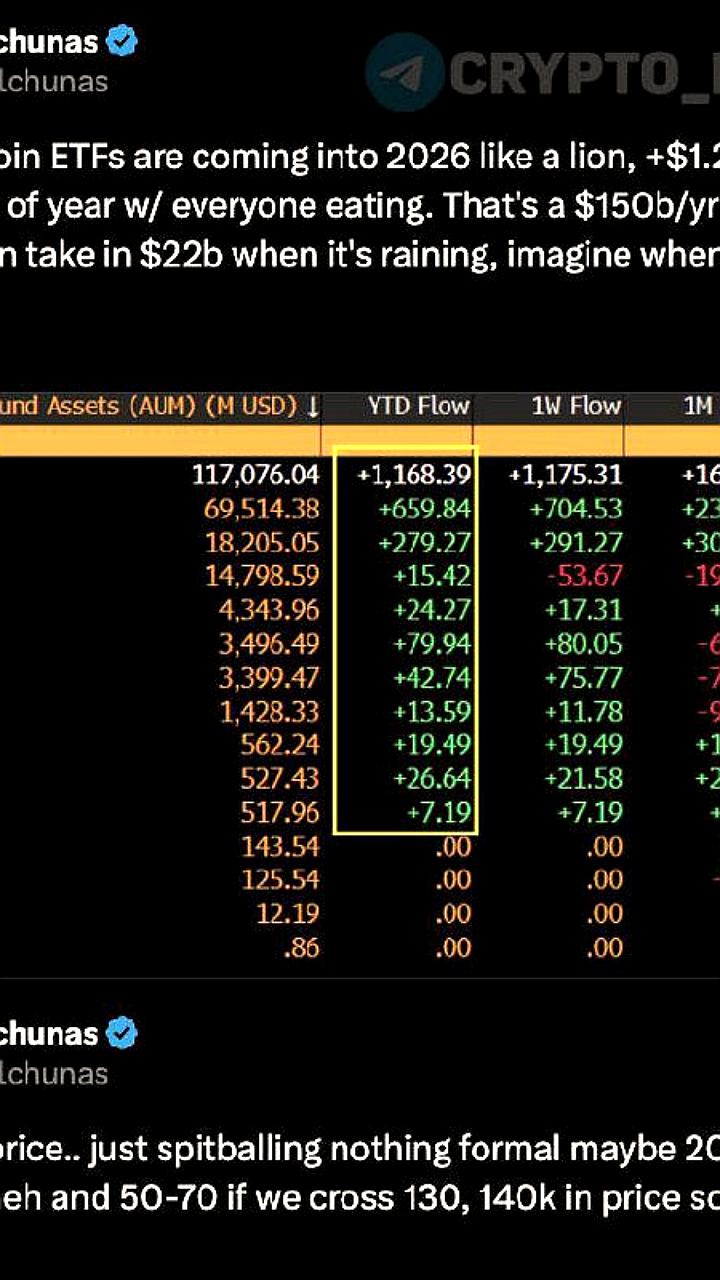

Приток капитала в Bitcoin ETF достиг рекорда в начале 2023 года

Экономика

1 день назад

+2

+2

С 1 февраля материнский капитал будет проиндексирован на 6,8%

Экономика

7 часов назад

+3

+3

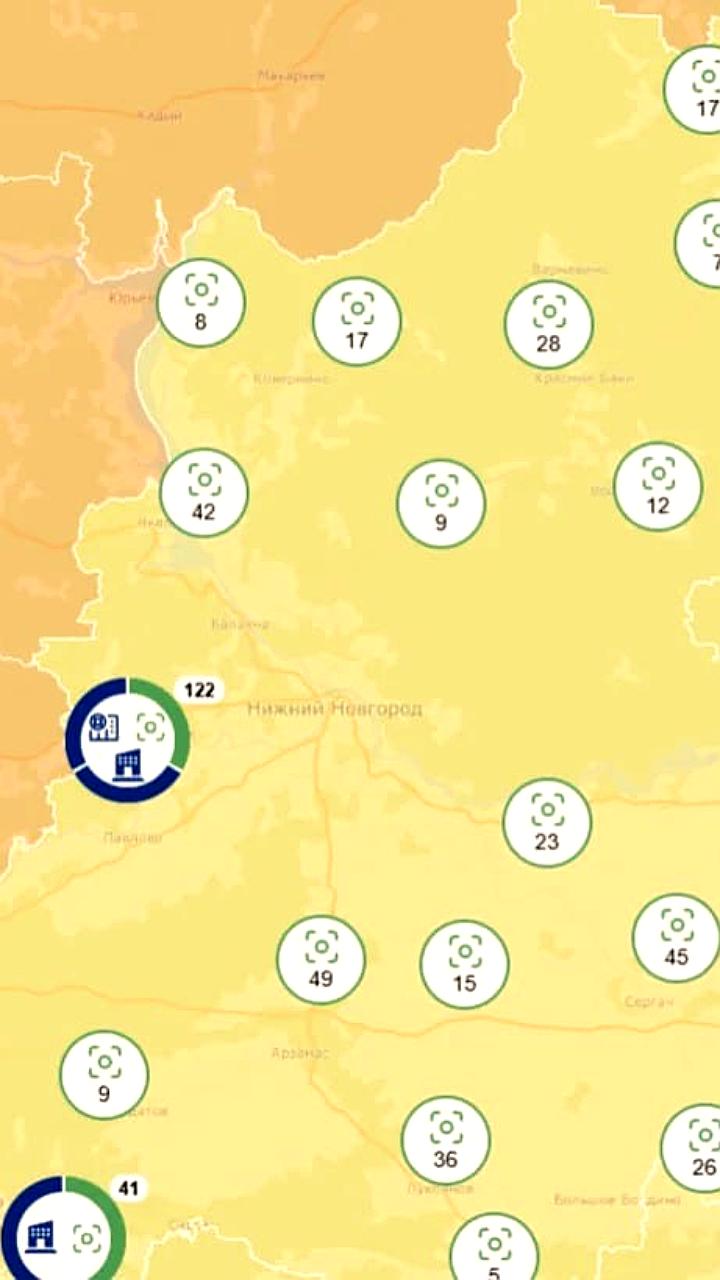

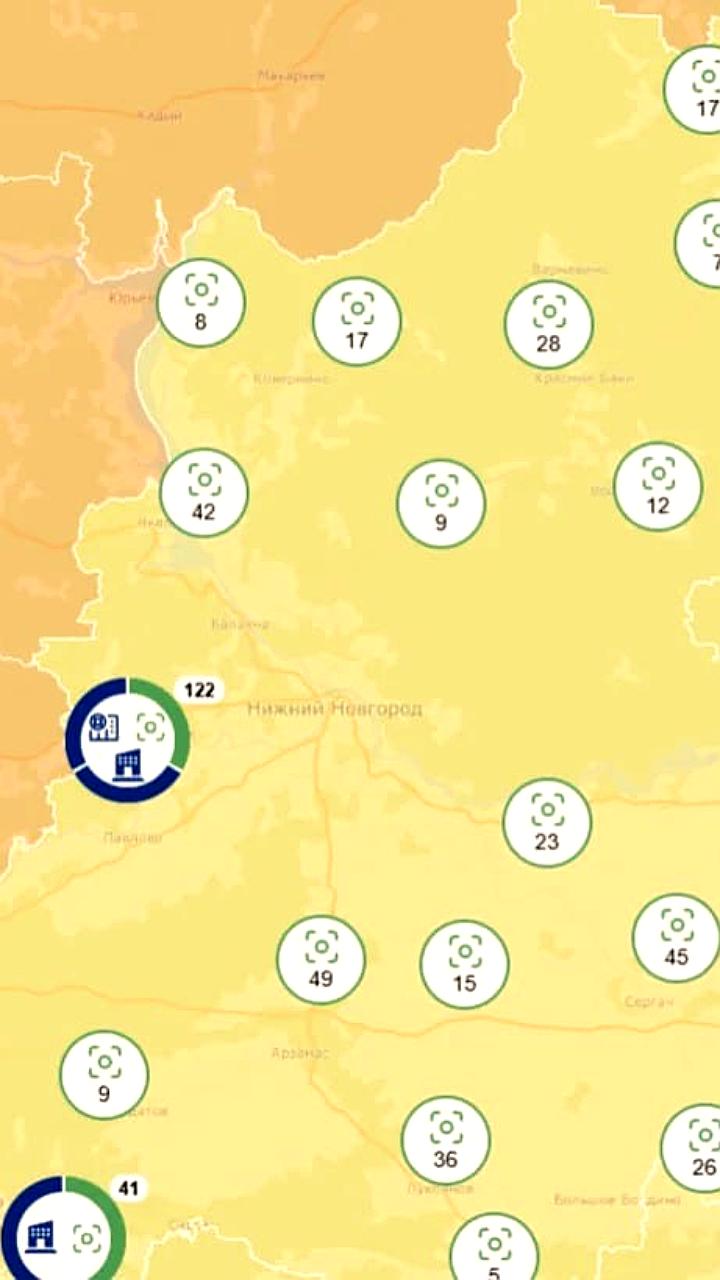

Нижегородская область занимает третье место в России по продаже инвестиционных площадок

Общество

1 день назад