7 февраля, 12:19

«Новатэк» запускает размещение долларовых облигаций на сумму до $500 млн

СберИнвестиции

НОВАТЭК выпустит долларовые облигации Подать заявку на покупку новых бумаг серии 001Р-03 можно до 14:00 мск 6 февраля. Что нужно знать о выпуске Ставка ежемесячного купона — не выше 10% годовых с расчётами в рублях по курсу ЦБ Срок обращения — 1 110 дней, или чуть больше трёх лет Номинал — $100 Мнение аналитиков В SberCIB высоко оценивают кредитное качество компании. Всё благодаря позитивной динамике финансовых результатов, высокой маржинальности бизнеса и низкой долговой нагрузке. У НОВАТЭКа уже есть долларовые облигации с погашением в 2029 году — серии 001P-02. Сейчас они торгуются с доходностью около 9% годовых. При этом сопоставимые выпуски «Полюса» и «ФосАгро» торгуются с доходностями всего 7,9 и 7%. Это не индивидуальная инвестиционная рекомендация #NVTK

Экономика376 дней назад

Российские облигации

"НОВАТЭК" увеличил объем размещения облигаций до $500 млн с расчетами в рублях "НОВАТЭК" увеличил объем размещения облигаций серии 001P-03 с не менее $200 млн. до $500 млн., сообщил источник на рынке. Финальный ориентир ставки 1-го купона установлен на уровне 9,40% годовых. Первоначально ориентир по ставке 1-го купона был объявлен на уровне не выше 10,00% годовых. Сбор заявок на облигации выпуска проходил сегодня. Техническое размещение бумаг на бирже запланировано на 12 февраля 2025 года. Номинальная стоимость одной ценной бумаги выпуска - $100. Срок обращения облигаций 3 года. Купонный период 30 дней. Расчеты по облигациям: безналичные в рублях РФ по официальному курсу Банка России: на дату, в которую совершается сделка купли-продажи облигаций при размещении облигаций; на дату, предшествующую дате выплаты купона / погашения. Агент по размещению - Ньютон Инвестиции. Облигации выпуска размещаются в рамках программы биржевых облигаций серии 001Р объемом до 150 млрд. рублей включительно или эквивалент этой суммы в иностранной валюте.

Экономика373 дня назад

URA.RU

НОВАТЭК собрал заявки на размещение облигаций на 500 млн долларов ПАО «НОВАТЭК» собрало книгу заявок на выпуск облигаций сроком три года с фиксированным купоном в объеме, эквивалентном 500 млн долларов. Ставка ежемесячного купона установлена на уровне 9,40% годовых, сообщает член совета директоров НАУФОР Денис Шулаков. Подробнее на ura.ru

Экономика373 дня назад

ИнфоТЭК

"Новатэк" вернулся в бондиану "Новатэк" собрал у инвесторов книгу заявок на выпуск трехлетних облигаций бондов на сумму в $500 млн, но с расчетами в рублях. Ставка купона была определена в размере 9,40% годовых, сообщил журналистам член совета директоров НАУФОР Денис Шулаков. По его словам, сделка стала первым с июля прошлого года рыночным размещением облигаций корпоративного эмитента на российском рынке с привязкой к иностранной валюте. Шулаков заметил, что выпуск был встречен повышенным интересом со стороны инвесторов. Во время сбора заявок ориентир ставки купона был дважды снижен, в результате чего объем размещения в рублях был увеличен в два с половиной раза: с эквивалента $200 млн – до $500 млн. "Новатэк", как и в прошлом году, выбрал оптимальное окно для выхода на рынок облигаций в иностранной валюте на фоне укрепления рубля и роста цен по замещающим облигациям, тем самым протестировав возможности в новых условиях и создав ориентир на первичном рынке", – отметил Шулаков. Размещение запланировано на 12 февраля 2025 года на Московской Бирже. Агентом по размещению выступает "Ньютон инвестиции".

Экономика372 дня назад

Московские новости

Долларовые облигации – хороший способ защититься от девальвации рубля. Чем доллар дороже, тем больше зарабатывает инвестор. Именно такой формат актива предлагает сейчас «Новатэк». Номинал в $100 говорит о том, что газовый гигант нацелен на розничных инвесторов. Разбирались, чем интересны облигации в долларах сами по себе и стоит ли присмотреться к новому выпуску «Новатэка».

Экономика372 дня назад

Российские облигации

"НОВАТЭК" разместил биржевые облигации на $500 млн "НОВАТЭК" разместил биржевые облигации серии 001P-03 на $500 млн. по номинальной стоимости, говорится в сообщении компании. Эмитент реализовал по открытой подписке 5 млн. облигаций номинальной стоимостью $100 каждая. Срок обращения облигаций 3 года. Купонный период 30 дней. Ставка купона на весь срок обращения бумаг установлена по итогам сбора заявок в размере 9,40% годовых. Первоначально ориентир по ставке 1-го купона был объявлен на уровне не выше 10,00% годовых. Планируемый объем размещения в ходе сбора заявок был увеличен с не менее $200 млн. до $500 млн. Расчеты по облигациям: безналичные в рублях РФ по официальному курсу Банка России: на дату, в которую совершается сделка купли-продажи облигаций при размещении облигаций; на дату, предшествующую дате выплаты купона / погашения. Агент по размещению - Ньютон Инвестиции. Облигации выпуска размещены в рамках программы биржевых облигаций серии 001Р объемом до 150 млрд. рублей включительно или эквивалент этой суммы в иностранной валюте.

Экономика367 дней назад

bitkogan💸ПРОСТО | Инвестиции и Финансы

Долларовые облигации «Новатэка»: разворот в сторону розничных инвесторов Долларовых облигаций на российском рынке не было давно — если быть точными, с прошлого лета, когда их размещал «Русал». С 6 февраля сбор заявок на новый выпуск этого вида активов серии 001P-03 запускает «Новатэк», крупнейший производитель природного газа в стране. Что известно о долларовых облигациях компании: Планируемый объем размещения — не менее $200 млн эта та сумма, которую «Новатэк» надеется «занять» на рынке . Срок обращения — три года. Купон ожидается в район 8-10% годовых это тот процент, который «Новатэк» заплатит вам за то, что вы дадите ему в долг, приобретя бумагу . И самое главное — номинал: он составляет всего $100. Почему это важно? Эта сумма в 10 раз ниже чем номинал гораздо более распространенных на рынке замещающих облигаций. Долговые бумаги, которые были выпущены для замены еврооблигаций российских компаний, торгуются по $1 тыс. На этом фоне в $100 выглядят гораздо приятнее. Судя по всему, в «Новатэке» нацелены на розничных инвесторов: в компании понимают, что 80% сегодняшнего фондового рынка — его неквалифицированные участники, для которых 10 тыс. руб. за бумагу гораздо доступнее, чем 100 тыс. руб. Напомним: долларовые облигации — это те же долговые бумаги, которые могут выпускать как частные компании, так и государство например, Минфин . Их единственное отличие — то, что и номинал, и купоны выражены в иностранной валюте. С российскими инвесторами компания рассчитывается в рублях — сумму пересчитывают по курсу Банка России на дату выплаты. Такой формат собственно и обеспечивает главное преимущество этого вида бумаг — защиту от девальвации. Чем слабее рубль, тем выгоднее держать долларовые облигации. Правда, в этом же есть и риск: чем сильнее национальная валюта, тем меньше прибыль инвестора. Что касается долговых бумаг «Новатэка» , учитывая сильные позиции компании на рынке, масштаб бизнеса и высокий кредитный рейтинг ААА , участие в данном размещении может быть интересным для инвесторов.

Экономика374 дня назад

Российские облигации

Ставка 1-го купона по облигациям "НОВАТЭКа" на $500 млн составит 9,4% годовых "НОВАТЭК" по итогам сбора заявок установил ставку 1-го купона по биржевым облигациям серии 001P-03 в размере 9,40% годовых, говорится в сообщении компании. Ставка 2-37-го купонов приравнена ставке 1-го купона. Первоначально ориентир по ставке 1-го купона был объявлен на уровне не выше 10,00% годовых. Техническое размещение бумаг на бирже запланировано на 12 февраля 2025 года. Планируемый объем размещения в ходе сбора заявок был увеличен с не менее $200 млн. до $500 млн. Номинальная стоимость одной ценной бумаги выпуска - $100. Срок обращения облигаций 3 года. Купонный период 30 дней. Расчеты по облигациям: безналичные в рублях РФ по официальному курсу Банка России: на дату, в которую совершается сделка купли-продажи облигаций при размещении облигаций; на дату, предшествующую дате выплаты купона / погашения. Агент по размещению - Ньютон Инвестиции. Облигации выпуска размещаются в рамках программы биржевых облигаций серии 001Р объемом до 150 млрд. рублей включительно или эквивалент этой суммы в иностранной валюте.

Экономика373 дня назад

Экономика - Правда.Ру

Инвесторы проявили высокий интерес к облигациям "Новатэка" Компания "Новатэк" осуществила историческое размещение рублевых облигаций, выпустив трёхлетние бумаги серии "001Р-03" с установленной ставкой 9,4% годовых Продолжить чтение » Новости экономики и бизнеса. Подписка

Экономика373 дня назад

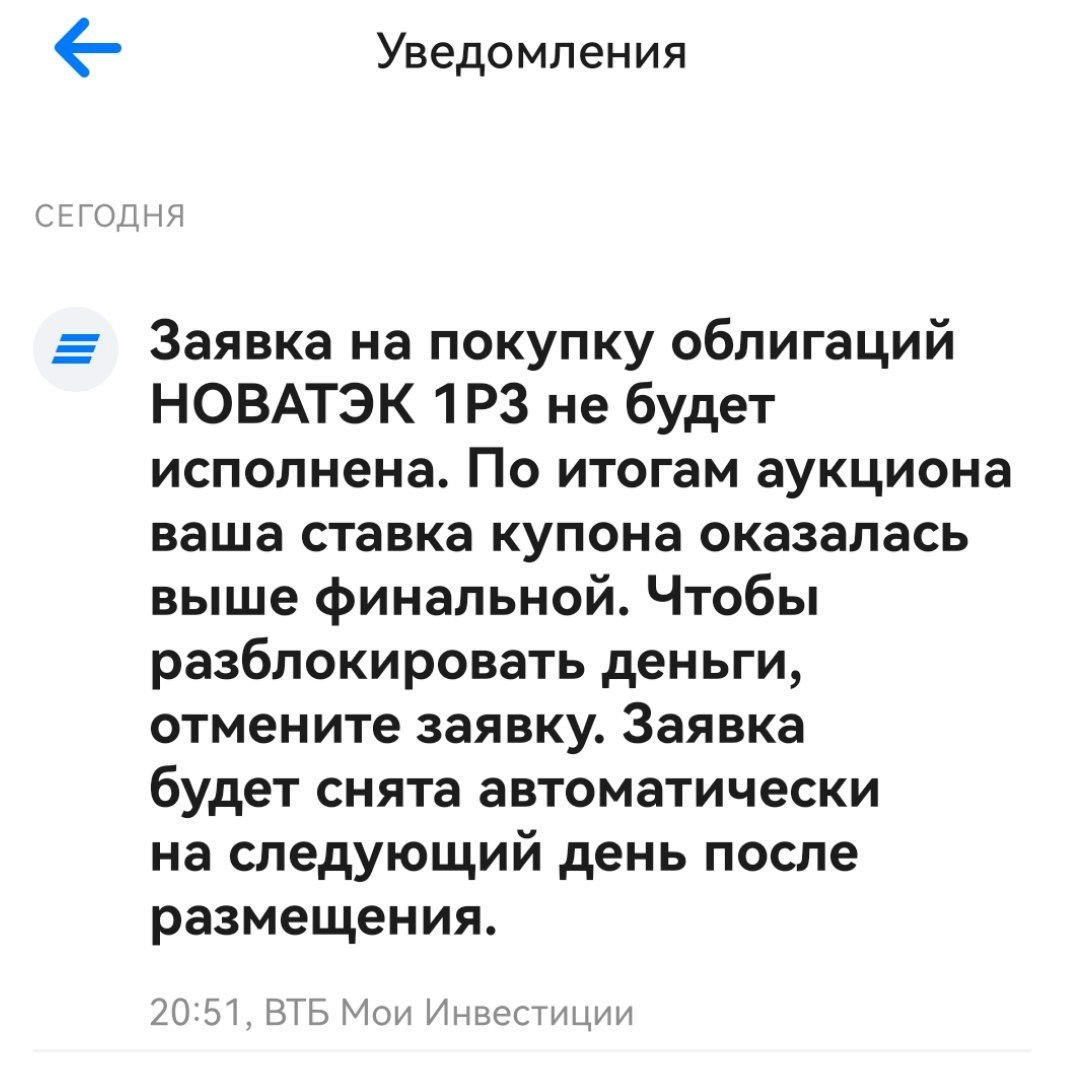

Осторожный инвестор

Финальный купон по размещению валютных облигаций Новатэка снизили до 9,4% В своей заявке я указал, что готов покупать с купоном не ниже 9,5. Так что моя заявка не будет исполнена. И слава богу, поскольку с таким купоном они не так уж и интересны. Может быть сколько то возьму с рынка после размещения, если будет по номиналу или ниже номинала.

Экономика372 дня назад

Похожие новости

+2

+2

+12

+12

+99

+99

Казахстанские железные дороги планируют IPO на 1 млрд и размещение облигаций на 232,2 млн

Экономика

21 час назад

В России ожидаются важные экономические отчеты и заседание совета директоров Банка России

Экономика

1 день назад

ЦБ России прогнозирует снижение инфляции до 4% во втором полугодии 2026 года

Экономика

1 день назад

Рынок драгметаллов: падение цен на золото и серебро, Московская биржа запускает мини фьючерс

Экономика

1 день назад

+2

+2

Рост рынка нишевых маркетплейсов в России: прогнозы до 2026 года

Экономика

1 день назад

+12

+12

Банк России снижает ключевую ставку до 15,5% в условиях роста инфляции

Экономика

1 день назад

+99

+99